二次上市后,被高瓴减持的凯莱英还能跑得快吗

高瓴大幅减持之后,凯莱英二次上市了。

12月10日,凯莱英在港交所主板挂牌上市。自此,CXO产业链上细分领域的龙头基本都已“A+H”两地上市。药明康德、康龙化成、泰格医药、昭衍新药、再算上凯莱英,国内最大的CDMO、临床前CRO、临床CRO、CRO安评、小分子CDMO再次港股齐聚。2019年至今,在这些头部企业高速发展的带动下,CRO指数几乎翻了5倍。

此次凯莱英港股IPO,发行约1842万股,香港公开发售占10%,其余为国际配售,另有15%超额配股权,招股区间为每股350港元至410港元。上市首日388港元/股开盘,截至发稿,每股跌至374.8港元,幅3.4%,市值约986亿港元。

这家来自天津的企业曾于2016年11月在深交所挂牌上市(002821.SZ)。上市至今股价一路走高,涨幅已超过20倍。据弗若斯特沙利文统计,按2020年收入计,凯莱英已成为中国本土最大的商业化阶段小分子CDMO,拥有22%的市场份额;放眼全球,凯莱英同样以1.5%的市场份额稳坐第五大创新药原料药CDMO的交椅。

然而,就在凯莱英此次港股上市之前,“点石成金”的高瓴资本却有一番大幅的减持动作。二季度,高瓴减持220万余股,砍仓近50%;三季度再度减持超70万股,从此消失在凯莱英前十大股东的名单之外。

在资本市场纷纷猜测高瓴减持的真实意图之际,剧情再度反转。凯莱英接连迎来了一系列利好:今年6月在港交所递表,由高盛、中信里昂联席保荐;7月A股市值突破千亿大关,成为第5家达成这一成就的国内上市CXO公司,上个月又相继迎来两笔金额高达数十亿的大订单。

凯莱英用强势的表现证明,只要还有人去掘金,卖水人的故事就不会完结。但对于高瓴的减持,也很难让人相信只是“看走眼了”或毫无看空之嫌。

其实,业内早有声音指出,CXO受到如此热捧略显畸形,乙方长期比甲方还强势的现象并不符合常识。CXO龙头药明康德的A股市值已经约等于1.5个恒瑞或是2个百济神州;凯莱英的市值也几近能与复星医药等老牌药企比肩。

冷静的声音为火热了很久的CXO敲响了警钟,作为佼佼者之一的凯莱英,二次上市后还能一帆风顺吗?

确定性为王

截至12月前,有21家机构对凯莱英的股票给出了评级,其中买入评级20家,增持评级1家。被一致看好的最大理由无疑源于凯莱英手中握有的大量订单,其次则是长久以来凯莱英借以立足的连续反应技术。

凯莱英曾在11月连续公布两笔交易,合同金额分截至12月前,有21家机构对凯莱英的股票给出了评级,其中买入评级20家,增持评级1家。被一致看好的最大理由无疑源于凯莱英手中握有的大量订单,其次则是长久以来凯莱英借以立足的连续反应技术。别为4.81亿美元(约合30.7亿元人民币)和27.2亿元人民币。出于“为保护交易对象的利益“,凯莱英并未披露交易更详细的信息。

但恰在宣布首笔订单的同一日,辉瑞也宣布已向FDA递交了新冠口服药的紧急申请,并开始在英韩等多个国家滚动递交上市申请。因此外界普遍猜测,前一笔订单应该为辉瑞新冠口服药Paxlovid的原料药。

事实上,凯莱英在手的订单原本就十分充裕。截至2021年6月30日,公司有246个正在进行项目,部分确认了收入,284个项目已订立合同但未确认收入。此次大订单的落地又为凯莱英极大增加了明年业务增长的确定性。

订单意味着收入和利润。招股书显示,凯莱英2018年、2019年、2020年营业收入分别约为 18亿元、24亿元和31亿元,这意味着凯莱英仅完成11月公布的两笔订单,就可以达到其2019、 2020两年的收入之和。凯莱英也在2021半年报中打了包票:2022年新增1500立方米产能,届时产能可达5890立方米,充分保障订单的顺利执行和交付。

利润方面,凯莱英近三年的净利润分别约为4亿元、5.5亿元、7.2亿元,算上今年上半年的4.3亿元,年复合增长率约为33%。同期毛利率分别约为46%、45%、46%,高于全球所有公开上市,以及隶属公开上市公司的CDMO企业。2021年上半年,凯莱英毛利率为44.7%,招股书解释,下滑系人民币兑美元升值幅度增大,业务收入结算受汇率波动影响所致。

核心技术方面,凯莱英是全球内极少数将连续反应技术延伸应用于生产制造的企业之一。

连续反应研发平台能实现自动化连续反应生产装置的可移动化,及后处理操作的连续化,已帮助凯莱英达成了多个创新药品种关键中间体和原料药的吨级生产。凯莱英在2021半年报中披露,疫情期间曾承担过两个小分子抗病毒创新药物的研发生产工作,其中之一通过应用连续性反应将关键片段由 4 步缩短为 1 步,仅用 6 个月便将克级工艺的分子实现了吨级放大生产。

这一技术优势曾帮助凯莱英从日本CMO企业嘴边抢到美国药企的大单,并使其拥有高达近98%的总体客户留存率。

被猜测提供凯莱英30亿元大订单的辉瑞在2016年就已是凯莱英的第三大客户。截至2021年9月30日,全球20大制药公司(按2020年的销售额计)中,凯莱英已经与辉瑞、默沙东、礼来等的15家建立起合作,其中8家企业与凯莱英开展业务连续超过10年。

高瓴“脸”变早了?

凯莱英的“好成绩”让高瓴的“变脸”显得有些突然。

去年,高瓴对CXO还展示出了极大信心。彼时,凯莱英曾在A股经历过一次一波三折的定增,在首次发布的方案中,总计23亿元的定增额度被一家机构包揽,这一大手笔正是出自高瓴,计划每股发行价123元。

消息一出,二级市场顿时鼎沸,以一个涨停板起跳,几天内将凯莱英160元上下的股价推高至200元附近。但因相关政策缘故,高瓴的战略投资者身份没能得到认可。几经波折,终于在去年10月定下最终方案,结果变为非定价发行,增发价调整到227元,参与者除高瓴外又引入8家一并瓜分。不过,高瓴仍旧认购了440万股,将近增发新股总数的一半。

2021年上半年,大型制药企业外包比例持续提升、中小型制药公司需求持续增长,业内普遍认为全球医药CXO行业前景仍是一片大好。在这一背景下,跃跃欲试的投资者们却突然在成绩尚可的凯莱英2021半年报中吃了一惊—— “医药投资圣手”高瓴,早在Q2就已近减持半仓。

次日,凯莱英跌停。

对于高瓴的突然看空,有分析认为,集采背景下的供给侧改革给处于下游的CXO将带来巨大冲击。可事实上,多数CXO的国内业务占比不高,影响尚属可控。

因此,比起政策的不确定性为CXO带来冲击,更可能的是在新政策的“提醒”下,投资者开始重新对CXO的高估值进行了更冷静地判断。

今年7月,CDE颁布新政《以临床价值为导向的抗肿瘤药物临床研发指导原则》(征求意见稿),这一纸文件因强调药物研发要“以患者利益为核心,以临床价值为导向”, 鼓励“头对头”的临床试验,曾一度在二级市场的医药板块引起强烈震动,其中CXO板块跌幅居前,凯莱英也连跌两天。

虽并无直接联系,但CDE新政颁布之后,高瓴在Q3再度减持凯莱英超过70万股。11月19日,CDE新政正式发布且即日生效,可以预见,无论是新政的实施,还是2021年内多达10余家生物医药企业科创板的IPO终止,都会让处于上游的创新药企在管线布局上更加谨慎,情绪蔓延到下游则多少让投资者产生动摇:“淘金者少了,水还好卖吗?”

不过,就凯莱英而言,上述环境的改变在短时间内其实难以构成实际威胁。招股书显示,其收入大部分来自海外客户,主要来自于美国、欧洲及日本。2020年,仅来自美国一国的客户就贡献了凯莱英总收入的80%以上,海外整体业务的收入占比则接近90%。以至于作为企业面向客户的第一道门面,凯莱英的官网默认显示为英语。

收入来自国际大客户在某种程度上规避了国内环境改变所带来的不确定性,但也为凯莱英带来一丝隐忧。以去年年报来看,最主要的5大客户分去了凯莱英近半数销售额,而过度依赖头部大客户的企业通常令资本市场有些不安。

国内规模第三,仅次于凯莱英的CDMO博腾股份成为了印在投资者脑海的经典案例。2017年,其最大客户营销占比高达66%,结果就在当年,由于两大客户因需求萎缩取消订单,导致公司营收当年大幅下降37%。

有前车之鉴,凯莱英在当下有意避免过度依赖大公司,方法之一则是拓宽生产领域。今年年中一次回答投资者的提问中,凯莱英透露,目前正将小分子药物的生产领域拓展至多肽、寡核苷酸、mAb、ADC及mRNA等其他药物类别,未来将能够承接更多新药物类别的临床阶段项目。

CXO的“过热”确实存在,但凯莱英等CXO也在积极转型。无论如何,全球医药研发产能的转移仍在继续,资本对CXO市场的短中期信心依旧较强。在这一背景下,握有大量订单和充足产能的凯莱英无疑会在短中期内成为资本眼中确定性最强的标的。

而一向“做时间朋友”的高瓴,此次减持凯莱英是否踏空,也许只能交给时间来评判了。

您可能也感兴趣:

今日热点

为您推荐

小康股份回应与华为关系及未来规划

“低首付”丰田金融服务让有车生活触手可及

万亿新赛道,未势能源A轮融资9亿,再掀起氢能投资热!

排行

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- 斑马家政云完成8千万元A+轮融资,重新定义家政行业

- 蔚小理冲破魏建军的“长城”?

- 大厂为什么都想做“种草”?

- 福建矿业大佬凶猛

- 首发 | 「街景梦工厂」完成近亿元A+轮融资,这条6000亿赛道开始升温

- 看完这些过年大动作,我想回老家当土狗

- 北京城市副中心产业引导基金 子基金及子基金管理人投资筛选标准

- 网传盒马独立融资,生鲜的资本故事还丰满吗

- 网约车大战重启,乱象重出江湖

- 国产车企都在混什么?

- 春节档神仙打架,利好哪些上市公司

- 作业帮受邀出席稀土开发者大会 分享服务治理探索和落地实践

- 《梅艳芳》拯救香港影市

- 北京城市副中心产业引导基金设立,规模50亿元

- 28家企业完成融资,近百家资本涌入,医美上游谁是最强王者

- 快手春节活动分22亿红包,官方公布总冠方营销玩法

- 百货商场谋转型,“购物中心化”成趋势

- 《开端》开了个好头吗

- 作业帮推出智能硬件“小鹿写字笔”,黑科技提升孩子写字素养

- 当男生贴起面膜,VC赶来了

- “碳中和”成热点,拖鞋、玩具和汽车配件公司都要做光伏

- 祛魅元宇宙:一文看懂的投资逻辑和哲学思考

- 字节再变阵,「代理人」战争终结

- 快递价格战结束了吗

- 手握年轻人的B站,却握不住未来

- 辛巴们梦碎起步股份

- 微软买暴雪要弄元宇宙,任天堂不Care

- 砸下687亿美元,拥有COD的微软能挑战腾讯和索尼吗

- 动视暴雪为何价值687亿美元,元宇宙诸神之战开启

- 首发|儿童健康鲜食品牌「唯鲜良品」获峰瑞资本投资

- 字节裁撤投资业务,腾讯投资合伙人退出多家法人,蚂蚁减持众...

- B站的审核员不够用了

- 微软收购暴雪,等于张无忌学会太极拳

- 散户神坛变“祭坛”,Robinhood的危机才刚刚开始

- 红杉中国,一只罕见新基金诞生

- 过气韩束,能撑起上美IPO吗

- 贴身肉搏 午餐肉打响铁盒之战

- OKAI完成近亿元首轮融资,中金汇融基金领投

- 72小时筹集4000万美元,Web3.0到底是什么

- 华菱精工3名股东合计减持215.5万股 价格区间为11.82-11.82元/股

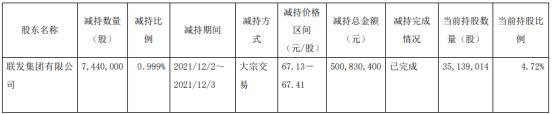

- 宏发股份股东联发集团减持744万股 价格区间为67.13-67.41元/股

- 凤形股份股东陈晓减持127.76万股 价格区间为24.03-28.92元/股

- 中船应急股东七一九所减持1921.17万股 套现1.9亿元

- 国泰君安发行30亿元短期融资券 兑付日为2022年12月8日

- 抖音盒子,起步艰难

- 暴利的精酿啤酒,却长不出巨头

- 2021在线教育:收缩、溃败与转型

- 雪崩前,微软为何肯豪掷近700亿美金

- 钱大妈生鲜败走北京

- 这个赛道迎来倒闭潮:小米也没干好

- 潮流消费俘获Z世代

- TPG旗下诺威健康完成7.6亿美元新融资,估值30亿美元

- 互联网,不能失去投资的力量

- 字节战投部裁撤,创投圈再无巨头接盘侠?

- 字节跳动解散战略投资部,互联网大厂告别赢者通吃时代

- 15天搭建一条特色商业街,街景梦工厂完成近亿元A+轮融资

- 33岁「退休」的中国外卖教父,又准备大干一场

- 美妆新零售品牌「HARMAY話梅」完成近2亿美元C轮及D轮融资

- 「双减」后的首个寒假,什么变了

- 钱大妈加盟扩张存在模式缺陷

- 快递行业要变了

- 新「赌城」宁德,隔壁温州都要抄作业

- 中国人已经实现“牛排自由”了吗

- 600亿婚纱摄影市场,互联网的蛮荒地

- 咖啡下沉,蜜雪冰城跟瑞幸抢生意

- 那些新消费品牌决定去播客

- 葡萄酒2021:从效仿到去欧洲化,如何品出新口味

- 8成收入依赖肉干,北交所宠物食品第一股成色几何

- 山西长治市潞城区设立亿元规模人才创业基金

- 盲盒离「熄火」还远

- 微软收购动视暴雪,走不出的IP战争

- 东南亚物流战事:守望最后一公里的Ninja Van

- 被“小视”的锅圈正在提升新一代的做饭效率

- 又一上市公司参投产业基金,规模1.5亿

- 瑞幸,是不是精品咖啡的搅局者

- 创立十年,国药资本今天正式更名

- 央视再曝光,低价财商课为何成了打不死的小强

- 共享充电宝的2021:高光、震荡与新的变量

- 游戏史上最大收购,微软687亿美元收购动视暴雪,加码元宇宙

- 800刀七天MBA速成班,打工人的「逆袭班」

- 团车造车,王多鱼看了都说好

- 又一个外国巨头倒下了,在中国只剩回忆杀

- 7个月连获3轮,新锐护肤品牌「C咖」完成SIG领投B轮融资

- 首只“高校+政府+产业”基金启动投资 华德诚志重科技基金加...

- 扇贝游回獐子岛了 ?

- 9元喜茶,如何为600亿估值「造梦」

- 泉州交通发展产业母基金正式备案,规模百亿

- 獐子岛为何荒唐涨停

- 字节跳动大力布局文娱,短期内能变现吗

- “车企创始人骂街第一人”又开炮了

- 687亿美元惊天大收购:动视暴雪服软了

- 微软花687亿买下暴雪一具空壳

- 2021,爱奇艺无能为力

- 「柏全生物」宣布完成数千万天使轮融资,上海生物医药基金领投

- 运达科技2021年预计净利9695.47万-1.29亿元 同比下降超两成

- 赣能股份2021年预计亏损2.17亿-3.2亿元 同比由盈转亏

- 汇纳科技股东减持425.46万股 套现7190.22万元

- 海联金汇副总裁周建孚辞职 第三季度净利润为7739万元

- 开尔新材控股股东吴剑鸣质押2000万股 第三季度净利润为3432万元

- 首都在线控股股东曲宁质押1633万股 第三季度净利润为343万元

营业执照公示信息

营业执照公示信息