养元饮品突围乏术营收五年或降30亿

“经常用脑、多喝六个核桃!”靠核心产品六个核桃打天下的养元饮品(603156.SH),或许也需要喝上一罐,想想如何才能成功突围。

始建于1997年的养元饮品,专注植物蛋白饮料核桃乳的研发、生产和销售。2018年,历经四次IPO,养元饮品如愿登陆A股市场。

然而,养元饮品经营业绩并不理想。2015年,公司营收超过90亿元,2019年下滑至74.59亿,机构预测2020年不到60亿元。五年,营收减少30亿。

与之相关的是,公司估值大幅缩水。2021年1月7日,其估值为307亿元,较上市前夕423亿元估值蒸发超百亿。

作为公司创始人、实际控制人、董事长,上市以来,姚奎章持股财富锐减31亿元。其大举推进公司现金分红,累计分得12亿元。

姚奎章也想了一些办法。IPO募资进行扩产、营销网络建设、入局“红牛之战”。目前来看,这些动作尚未给公司经营业绩带来积极影响。

值得一提的是,截至今日养元饮品重营销、轻研发的弊端仍无明显改变。2019年,公司宣传推广费6.47亿元,为研发投入的11倍多。

上市近两年市值蒸发超百亿

二级市场上的养元饮品,似乎已逐渐被资金遗忘。

1月7日,A股三大指数大幅上涨,养元饮品表现不佳,最终收报24.82元/股,大跌9.88%。当日成交量3.49亿元,为2020年9月8日以来的新高。次日,股价再度下行,收报24.26元/股,跌幅为2.26%。

24.26元/股的股价,于养元饮品而言,有些“惭愧”。

2018年2月12日,养元饮品通过闯关IPO登陆A股,并在上交所主板挂牌上市。上市之时,首发价格为78.73元/股,上市交易首日,股价一度达113.37元/股。然而次日股价就跌停报收,并一路下行。2018年3月26日,股价跌至阶段性低点,为68.93元/股。2019年1月31日,股价再创新低56.15元/股。

考虑到送转股及巨额现金分红因素,1月8日,养元饮品的后复权价格为67.78元/股,低于首发价格。这意味着,上市时的股价就是其巅峰。

股价跌破发行价,与之直接相关的市值也大幅缩水。

截至今年1月7日,养元饮品市值为307.01亿元,而在2018年2月,公司上市前夕,以首发价格计算,估值达423.61亿元。不到两年,市值蒸发了116.60亿元。

股价表现令人不满意,公司实控人、董事长姚奎章的财富也在大幅缩水。

2020年三季报显示,姚奎章直接持有养元饮品21.15%股权,还持有雅智顺投资有限公司34.87%股权,后者为养元饮品第二大股东,持股比为18.35%。因此,姚奎章间接持有公司6.40%股权,直接间接合计持有公司27.55%股权。

上市前夕,姚奎章持股估值约为116.11亿元,如今为84.58亿元,减少31.53亿元。

记者发现,机构股东或许先知先觉,早已将养元饮品抛弃。

上市之初,大量机构扎堆涌入养元饮品。南方基金、长城基金及私募、企业年金、险资、信托等机构股东出现在其流动股股东名单中,合计有11家。

Wind数据显示,2018年6月底,养元饮品机构持股比例为34.97%,当年底下降至22.95%。2020年9月30日,机构持股比例仅为0.34%。

多方突围营收仍未止降

薇娅、辛巴团队直播带货,并未带火养元饮品的经营。近两年,公司经营业绩持续下滑。

曾经,养元饮品的业绩实现高速增长。2008年,公司实现的营收为2.85亿元,2010年达10.77亿元。到2013年,公司冲击A股市场时,营业收入猛增至74.31亿元。2014年、2015年继续一路高涨,分别为82.62亿元、91.17亿元。

然而,目前来看,2015年是养元饮品迄今为止营业收入的巅峰。

2016年至2018年,公司实现的营业收入分别为89亿元、77.41亿元、81.44亿元,同比变动-2.38%、-13.03%、5.21%。2018年,上市首年,营业收入略有反弹,但仍然远低于2015年。

2019年,公司实现的营业收入为74.59亿元,再度下降,同比降幅为8.41%。

2015年至2019年,养元饮品实现的归属于上市公司股东的净利润(简称净利润)分别为26.20亿元、27.41亿元、23.10亿元、28.37亿元、26.95亿元,不太稳定,同比变动43.13%、4.61%、-15.72%、22.82%、-4.99%。也是在2015年增速最快,2018年有所反弹,2019年再度下降。

2020年,养元饮品的经营业绩相较而言有点糟糕。前三季度,公司实现的营业收入30.19亿元、净利润11.68亿元,同比分别下降38.14%、32.48%,扣除非经常性损益的净利润(简称扣非净利润)为8亿元,同比下降42.06%。营业收入和净利润再度双双下降。

针对2020年前三季度营业收入大幅下降现象,养元饮品解释称,主要是因为春节前置及疫情影响公司市场需求下降,由于2020年的春节较2019年提前11天,因此,公司2019年春节旺季销售收入反映在2019年的较多。

问题在于,2019年,公司实现的营业收入也在下降,只是2020年的降幅在扩大。

2018年前三季度、2019年前三季度,养元饮品的销售收入分别为57.57亿元、48.81亿元。按照2020年前三季度的营业收入现状,预计全年营业收入超过60亿元的可能性较小。那么,2020年全年营业收入较2015年最低将减少30亿元。

2020年,养元饮品也进行了一些努力,比如请薇娅、辛巴团队直播带货等,快速实现线上用户导流及销售转化。只是,结果仍未达预期。

值得一提的是,养元饮品IPO募资33.89亿元,主要用于衡水总部年产20万吨营养型植物蛋白饮料项目及营销网络建设、市场开发等项目建设。公司曾预计,若新增产能实现完全消化,可为公司每年增加销售收入约13.68亿元,每年增加净利润约2.86亿元。

新增产能项目建设期规划为两年,如今两年已过。据披露,截至2020年6月底,项目建设进度为86.32%。

此外,养元饮品还加入了“红牛之战”。2020年9月,公司授权经销红牛安奈吉饮料系列产品 。

目前来看,上述系列动作并未产生明显实效。

宣传推广费11倍于研发投入

养元饮品遭遇发展瓶颈多方突围未果,或与其自身产品“硬伤”有关。

公开资料显示,养元饮品前身于1997年9月设立,是中国较早生产核桃乳饮料的企业之一。目前,养元饮品及六个核桃的核桃乳是中国核桃乳产销量最大的企业和品牌。

养元饮品的产品结构较为单一,备受市场诟病。近年来,公司也尝试着进行产品结构优化,但效果不明显。

在投资者互动平台,投资者也为养元饮品“着急”。今年12月,有投资者提问:2020年,植物奶热度陡升,但养元饮品植物奶依然是小众试销阶段,天猫月销量只有几十单。公司有何策略在植物奶领域保持竞争优势和领导地位?

还有投资者反映,可口可乐的饮料,有糖无糖喝起来差别很明显,养元饮品的产品有糖无糖喝起来都是那么甜,各个产品喝起来口味差不多。

上述种种集中反映了养元饮品产品存在的市场缺陷,其依赖大单品的弊端尚未有明显改善。

记者发现,IPO时,养元饮品重营销、轻研发的弊端曾被广泛质疑。上市以来,研发投入略有改善,但与营销方面投入相比,差距依然遥远。

2018年、2019年,养元饮品的宣传推广费(含促销费)分别为5.65亿元、6.47亿元,研发投入分别为0.21亿元、0.57亿元,宣传推广费为研发投入的26.90倍、11.35倍。

产品研发没有突破,营销费用还在加码,养元饮品依旧打算靠营销驱动。

近年来,养元饮品净利润波动幅度并不大,主要原因在理财收益。2018年、2019年各期末,投入的账面理财资金83.44亿元、93.98亿元,当年的投资净收益分别为3.50亿元、4.64亿元。

2020年前三季度,投资净收益为1.94亿元。加上因为疫情因素,营销费用有较大幅度下降,这才使得当期净利润下降的幅度并不是非常难看。

快消行业人士表示,养元饮品要尽快摒弃传统的大单品依赖,顺应市场、依托研发不断开发出新的大单品,凭借现有营销渠道,增强产品综合竞争力。否则,随着伊利、蒙牛等巨头不断围剿,公司的市场优势将难以保住。

标签: 养元饮品

您可能也感兴趣:

今日热点

为您推荐

小康股份回应与华为关系及未来规划

“低首付”丰田金融服务让有车生活触手可及

万亿新赛道,未势能源A轮融资9亿,再掀起氢能投资热!

排行

精彩推送

- 斑马家政云完成8千万元A+轮融资,重新定义家政行业

- 蔚小理冲破魏建军的“长城”?

- 大厂为什么都想做“种草”?

- 福建矿业大佬凶猛

- 首发 | 「街景梦工厂」完成近亿元A+轮融资,这条6000亿赛道开始升温

- 看完这些过年大动作,我想回老家当土狗

- 北京城市副中心产业引导基金 子基金及子基金管理人投资筛选标准

- 网传盒马独立融资,生鲜的资本故事还丰满吗

- 网约车大战重启,乱象重出江湖

- 国产车企都在混什么?

- 春节档神仙打架,利好哪些上市公司

- 作业帮受邀出席稀土开发者大会 分享服务治理探索和落地实践

- 《梅艳芳》拯救香港影市

- 北京城市副中心产业引导基金设立,规模50亿元

- 28家企业完成融资,近百家资本涌入,医美上游谁是最强王者

- 快手春节活动分22亿红包,官方公布总冠方营销玩法

- 百货商场谋转型,“购物中心化”成趋势

- 《开端》开了个好头吗

- 作业帮推出智能硬件“小鹿写字笔”,黑科技提升孩子写字素养

- 当男生贴起面膜,VC赶来了

- “碳中和”成热点,拖鞋、玩具和汽车配件公司都要做光伏

- 祛魅元宇宙:一文看懂的投资逻辑和哲学思考

- 字节再变阵,「代理人」战争终结

- 快递价格战结束了吗

- 手握年轻人的B站,却握不住未来

- 辛巴们梦碎起步股份

- 微软买暴雪要弄元宇宙,任天堂不Care

- 砸下687亿美元,拥有COD的微软能挑战腾讯和索尼吗

- 动视暴雪为何价值687亿美元,元宇宙诸神之战开启

- 首发|儿童健康鲜食品牌「唯鲜良品」获峰瑞资本投资

- 字节裁撤投资业务,腾讯投资合伙人退出多家法人,蚂蚁减持众...

- B站的审核员不够用了

- 微软收购暴雪,等于张无忌学会太极拳

- 散户神坛变“祭坛”,Robinhood的危机才刚刚开始

- 红杉中国,一只罕见新基金诞生

- 过气韩束,能撑起上美IPO吗

- 贴身肉搏 午餐肉打响铁盒之战

- OKAI完成近亿元首轮融资,中金汇融基金领投

- 72小时筹集4000万美元,Web3.0到底是什么

- 华菱精工3名股东合计减持215.5万股 价格区间为11.82-11.82元/股

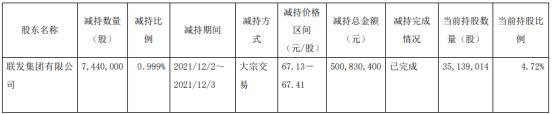

- 宏发股份股东联发集团减持744万股 价格区间为67.13-67.41元/股

- 凤形股份股东陈晓减持127.76万股 价格区间为24.03-28.92元/股

- 中船应急股东七一九所减持1921.17万股 套现1.9亿元

- 国泰君安发行30亿元短期融资券 兑付日为2022年12月8日

- 抖音盒子,起步艰难

- 暴利的精酿啤酒,却长不出巨头

- 2021在线教育:收缩、溃败与转型

- 雪崩前,微软为何肯豪掷近700亿美金

- 钱大妈生鲜败走北京

- 这个赛道迎来倒闭潮:小米也没干好

- 潮流消费俘获Z世代

- TPG旗下诺威健康完成7.6亿美元新融资,估值30亿美元

- 互联网,不能失去投资的力量

- 字节战投部裁撤,创投圈再无巨头接盘侠?

- 字节跳动解散战略投资部,互联网大厂告别赢者通吃时代

- 15天搭建一条特色商业街,街景梦工厂完成近亿元A+轮融资

- 33岁「退休」的中国外卖教父,又准备大干一场

- 美妆新零售品牌「HARMAY話梅」完成近2亿美元C轮及D轮融资

- 「双减」后的首个寒假,什么变了

- 钱大妈加盟扩张存在模式缺陷

- 快递行业要变了

- 新「赌城」宁德,隔壁温州都要抄作业

- 中国人已经实现“牛排自由”了吗

- 600亿婚纱摄影市场,互联网的蛮荒地

- 咖啡下沉,蜜雪冰城跟瑞幸抢生意

- 那些新消费品牌决定去播客

- 葡萄酒2021:从效仿到去欧洲化,如何品出新口味

- 8成收入依赖肉干,北交所宠物食品第一股成色几何

- 山西长治市潞城区设立亿元规模人才创业基金

- 盲盒离「熄火」还远

- 微软收购动视暴雪,走不出的IP战争

- 东南亚物流战事:守望最后一公里的Ninja Van

- 被“小视”的锅圈正在提升新一代的做饭效率

- 又一上市公司参投产业基金,规模1.5亿

- 瑞幸,是不是精品咖啡的搅局者

- 创立十年,国药资本今天正式更名

- 央视再曝光,低价财商课为何成了打不死的小强

- 共享充电宝的2021:高光、震荡与新的变量

- 游戏史上最大收购,微软687亿美元收购动视暴雪,加码元宇宙

- 800刀七天MBA速成班,打工人的「逆袭班」

- 团车造车,王多鱼看了都说好

- 又一个外国巨头倒下了,在中国只剩回忆杀

- 7个月连获3轮,新锐护肤品牌「C咖」完成SIG领投B轮融资

- 首只“高校+政府+产业”基金启动投资 华德诚志重科技基金加...

- 扇贝游回獐子岛了 ?

- 9元喜茶,如何为600亿估值「造梦」

- 泉州交通发展产业母基金正式备案,规模百亿

- 獐子岛为何荒唐涨停

- 字节跳动大力布局文娱,短期内能变现吗

- “车企创始人骂街第一人”又开炮了

- 687亿美元惊天大收购:动视暴雪服软了

- 微软花687亿买下暴雪一具空壳

- 2021,爱奇艺无能为力

- 「柏全生物」宣布完成数千万天使轮融资,上海生物医药基金领投

- 运达科技2021年预计净利9695.47万-1.29亿元 同比下降超两成

- 赣能股份2021年预计亏损2.17亿-3.2亿元 同比由盈转亏

- 汇纳科技股东减持425.46万股 套现7190.22万元

- 海联金汇副总裁周建孚辞职 第三季度净利润为7739万元

- 开尔新材控股股东吴剑鸣质押2000万股 第三季度净利润为3432万元

- 首都在线控股股东曲宁质押1633万股 第三季度净利润为343万元

营业执照公示信息

营业执照公示信息