资本看上洗地机

疫情冲击、大厂裁员、经济疲软……在2022年几分萧瑟的春风中,洗地机市场的高景气显得尤为突出。

洗地机——这个两年前还是清洁电器中的小透明,呈现出了爆发式的增长态势,占比从不足1%迅速飙升至10%以上。

直到今天,洗地机迅猛增长的势头依然未减。根据奥维云网数据,在刚刚结束的2月,洗地机线上销额达到2.81亿元,同比增长93.21%,线上销量为9.10万台,同比增长83.72%。

针对洗地机,创投市场也一片火热。第一季度尚未过完,洗地机的品牌商们浦瑞克机电、乐生智能、高仙机器人、追光等相继宣布获得融资。

其中,追光、乐生智能因背后站着腾讯投资、红杉资本、今日资本、软银愿景基金等明星创投机构,且在最新一轮融资中融资金额均过亿,一时风头无两。资本的偏爱也将本就作为消费领域一线明星产品的洗地机,更添热度。

洗地机作为“懒人经济”的典型产物,拥有极为稀缺的高增速与数倍的成长空间。

90后是懒人经济的主力消费群体,他们懒得洗衣、懒得做饭、懒得扫地……外卖、速食、扫地机等以90后为基石的懒人经济受到强烈追捧。

但仅用“懒”形容90后,未免有失偏颇。工作忙、压力大、生活节奏快,越来越多的年轻人疲于奔命,工作之余他们将自己投入到娱乐与躺平中,用肆无忌惮的放纵,寻找内心的平衡与快乐。

久而久之,他们困于工作与娱乐,对精致的生活虽拥有热情与憧憬,却无力也无暇顾及。事实上,一系列注重效率的“懒人”产品的出现,满足的是他们的刚需。

根据淘宝与京东数据,中国90后为“偷懒”进行的消费增速远高于其他代际,他们不仅是点外卖的一把好手;更是洗碗机、洗衣服务、洗鞋机品类的主力军,2020年95后此类消费增速分别高于京东全体用户475%、352%、344%。

洗地机无疑是实现“精致懒”的必备产品,对于新世代拥有天然吸引力。

国内家庭硬质地面的高占比决定了国内扫地与拖地需求共存。根据《中国家庭擦地需求与专用擦地机器人技术趋势》数据,中国家庭硬质地面占比近99%,81.8%的家庭表示每周拖地1次以上,超过60%的家庭表示每次拖地花费时间超过20分钟,拖地需求刚性且高频。

从产品功能上来看,洗地机实现了吸、拖、洗于一体,在一定程度上可替代吸尘器、扫地机、拖把,实现了除渍、除污、除菌的三重功能,并在现有产品中清洁效果最好;

同时,洗地机具备滚刷自清洗功能,可完成拖布清洗、拧干、来回擦洗的所有拖地动作,提供了更为省时、省力、健康的家庭清洁解决方案。

洗地机也的确成为了在国内拥有超高增速的清洁电器。跟据奥维云数据,洗地机行业销额从2019年不足1亿元增长至2021年56亿元,CAGR2接近8倍。另据海通证券预测,长期(10年以上)来看,洗地机市场规模可达千亿以上,成长空间广阔。

国内最早一批洗地机的出现时间,可追溯至2016年。

彼时,美国品牌Hoover推出FH40160PC豪华版电动地板清洁器,这成为当时国内唯一一款可清理硬质地面、干湿两用的电动拖把,但由于笨重的造型(机身重量达6.4kg,且搭配有线),使用体验并不好,也因此未在国内市场上掀起大的浪花。

此后,国产品牌添可、美国品牌必胜、德国品牌卡赫等相继发布同类型产品,洗地机产品力逐渐升级。

截止2019年,国内洗地机市场关注度并不高,行业规模极小,并以外资品牌为主。2020年疫情突然来袭,骤增的宅家族对洗地机的关注度持续飙升。洗地机也一举成为清洁电器年度销售黑马,开始吸引大量品牌跑步入场。

根据奥维云数据,2019年国内洗地机品牌数量仅为5个,2020年则达到15个。吉米、优瑞家、美的、海尔、shark等均推出了洗地机产品,品牌商们开始集体强化消费者的市场教育。

目前,洗地机市场尚处于行业早期,虽不断有新玩家进入,但品牌数量仍然较少。总体来看,行业呈现一超多强格局。由于先发优势,添可在众品牌中一家独大。根据奥维云网数据,2020年添可线上销售额市占率为68%,绝对领先于第二名必胜(在国内线上市占率为22%)。

但长期来看,添可的榜首之位未必稳固。根据淘数据,截止到2021Q3,洗地机品牌已经增加至65个。受新进玩家持续发力,竞争加剧的影响,在2021年双十一,添可的销售额占比从2020年的75%滑落至70%。

随着市场继续扩容,更多品牌将资源投入到产品、渠道与营销中,能够在产品性价比、渠道效率、消费者心智上占据综合优势的品牌,更具竞争力,而后进入的品牌也未必居下。

洗地机技术壁垒相对不高。

在与洗地机清洁能力直接相关的吸力和滚刷转速上,各品牌基本都可以做到产品吸力8000Pa以上,滚刷转速550转/分钟以上,清洁能力均较强;

在续航能力上,头部品牌产品的续航时长基本都能达到30—35min,支撑深度清洁80—100平的面积;

在产品自动化上,现阶段洗地机均具备机身自清洁能力,但基站多需手动清洁,且滚刷和机身易异味的问题并未完全解决,产品存在可提高空间。

因而,各品牌在产品上的竞争焦点主要集中于以下三点:

其一,产品的微创新。例如,石头科技洗地机U10通过以内旋式卷入垃圾,并在滚刷上采用双刷设计,使刷头支持180°转动、可贴边地刷,相较其他品牌进一步提升了清洁效率。外观设计上也更具科技感,更有出片率,符合偏爱高颜值的新世代的审美偏好。

其二,产品的迭代速度。例如,必胜自2016年进入国内市场后,已完成了4次迭代,以平均1年1次的迭代速度,完成了在最初“吸拖一体”的基础功能上,从有线到无线,重量减轻,多刷头、活水洗地等功能升级。在众多外资品牌中,必胜的产品迭代速度相对领先。

其三,对各类消费者需求的洞察与满足。例如,添可2021年推出的新品中,芙万2.0有LCD款拥有电解水杀菌功能,芙万Slim则侧重轻巧便捷;而在添可整体的产品矩阵中,新品瞄准高端价格带(4000 元以上),老品以降价占据中低端价格带。品牌通过多系列产品满足不同消费能力、不同需求的消费者。

市场后来者则多通过差异化或突出某一具体卖点,参与产品竞争。

追光侧重打造轻量型产品,洗地机机身可仅达到3.8kg;滴水关注低噪音、长续航,产品声音小于60db,拥有60min的续航时间;追觅则注重产品则注重大户型清洁,可为产品配备900ml水箱,使用过程中无需来回换水……品牌各有针对消费者痛点创新研发的不同产品卖点。

而由于竞争加剧,行业规模有限,营销被品牌视为市场突围的关键法宝。

在新世代中颇具影响力的顶流明星,成为了洗地机行业的品牌代言首选。肖战、苏炳添、王一博、迪丽热巴、易烊千玺、作为石头、追觅、必胜、莱克、优瑞家等清洁电器品牌均邀请的人气明星代言人,不断打通洗地机进入其Z世代粉丝圈层的路径。

此外,为了不断获取流量红利,品牌还注重营销内容的趣味性与年轻化。例如科沃斯与B站 up 主何同学跨界合作,邀请声优姜广涛录制语音包等,直击 Z 世代圈层文化与消费群体;并通过在微博、抖音、小红书等社媒平台上发力,加大品牌曝光,让产品更多的触达年轻消费群体,推动洗地机行业加速扩张。

另一方面,随着市场参与者增多,行业均价出现下滑趋势。根据奥维云网数据,2020年70%的产品定价集中于2500—3500价位段,而到2021年,多家品牌推出了更具备性价比的产品,并因此拉低了行业均价。

根据淘宝数据,2021Q3洗地机行业均价已经下探至2500元左右。但由于目前行业良率普遍较低,水箱漏水等问题频出,而人工费用较为刚性,因返修产生的费用,将产品在使用期间所需支付的总价拉高。

整体而言,洗地机销售均价的下移,将加速产品加快下沉,并助益洗地机市场快速放量,参与者将受益于行业规模放量获得增长。

洗地机作为新兴品类,本身极具创新力,但处于行业早期,不少品牌产品并未打磨好就匆忙推向市场,导致消费者在实际体验中,有诸多不满意之处,产品可提升空间大。

根据《2021中国洗地机行业发展与消费者选购指南白皮书》调研数据,产品续航时间短、水箱容量小、拖后地面水印残留严重、污水箱清理麻烦、边角吸拖不干净等均是消费者使用中的痛点问题。整体来看,品牌商在洗地机的实用性上仍需从根本上做进一步优化迭代。

首先在续航能力上,以效率更高的软包电池替代目前洗地机搭载的十节圆柱电池,将是解决目前大多数产品充满电仍需4—5小时的重要方案,快充也将是产品未来的一大方向。

其次在产品自动化程度上,滚刷烘干、基站自清洁、基站搭载自动上下水装置、增强干垃圾收集或处理能力等,或为未来产品迭代的主流方向。

更优的产品力是行业渗透率持续提升的基础。但随着国内品牌的增多,并相继重视产品力,告别内卷、出海寻求新增长也成了品牌的新选择。

根据Floor CoveringWeekly数据,海外地毯渗透率约50%,仍有相当比例的硬质地面存在擦洗需求,且国外消费者对于房屋清洁习惯更加根深蒂固,对清洁电器接受度更高,因而洗地机在海外市场也有一定的发展空间。

而国外品牌如必胜、胡佛等,产品迭代速度并不比国内品牌快。二者自2016年推出洗地机产品后,基本都未有大的产品升级,在市场份额上存在被国内品牌赶超的可能。

以出海品牌添可为例,亚马逊显示,添可洗地机在噪音、续航等方面优于海外洗地机产品,特别是Floor One洗地机在产品评论数和评分上已逐渐赶超胡佛、必胜等洗地机产品。

标签:

您可能也感兴趣:

为您推荐

如新公司全员核酸检测结果均为阴性

大咖云集|司库体系建设指南深度解读!超多干货,周五见!

福利活动进行时:汇宝利助你轻松跨境转账

排行

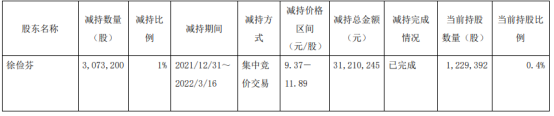

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- 资本看上洗地机

- 粮食大涨价,啤酒也要被卡脖子?

- 1元低价易经课,正在疯狂割韭菜

- 人民币对俄罗斯卢布汇率走势 3月23日100人民币等于多少俄罗斯卢布

- 「三一重工」之困:成龙头易,撼周期难

- 为了天空再无意外, 航空业努力拥抱新技术

- 澳元兑人民币汇率今日是多少 3月23日100澳元等于多少人民币?

- 新西兰元兑人民币汇率今日汇率是多少 3月23日新西兰元汇率 查询

- 人民币对马来西亚林吉特汇率是多少 3月23日马来西亚林吉特汇...

- 微博接入TopHolder,数字藏品走向社交化?

- 英镑兑人民币汇率换算今日 3月23日100英镑等于多少人民币?

- 「热钱」正在涌向数据库

- 迪士尼闭园,长隆酒店歇业,主题乐园还扛得住吗

- 璞玉投资实现对知名虫害防治企业「佳得安」的完全退出

- 50亿元人民币央行票据在港成功发行

- 又一家汉服品牌被卷死了,可你还没入坑

- 新能源涨价也是一种考验

- 万国数据2021年Q4及全年财报:年收入同比增长36%,新增签约面...

- 中概股暴跌后的大厂员工:230万缩水至23万

- 重磅!银山股份拟终止向不特定合格投资者公开发行股票

- 小鸟健康完成两轮近亿元融资,资方包括启明创投、远毅资本

- 苏陕劳务协作:线上“直播带岗”实现就业服务“零距离”

- 两家公司同一天上市,「金眼银牙」将迎来怎样的市场变局

- 实施5项提升创优工程!常州市工商联工作进入“数字时代”

- 32条举措!苏州发布涉民营企业执法司法服务保障工作白皮书

- 苏州昆山设立辐射长三角的园区开发基金,总规模50亿元

- 年内14家公司披露分拆子公司上市公告 分拆上市热潮持续升温

- 2022年内蒙古将实施亿元以上能源项目262个

- 无畏疫情险,逆行勇向前 罗湖区委统战部驰援抗疫一线

- 普立蒙完成近亿元新一轮融资,雅惠投资领投

- 浙江:培育形成外经贸企业合规竞争新优势

- 喜屏传媒完成B轮融资,阿里巴巴独家投资

- 国内首家!中信银行个人碳账户内测版上线

- 众筹平台“出其不意”收“手续费”,捐1元也被收3元?

- 黄峥归隐一周年:拼多多失速

- “建筑业清退”不能简单对超龄农民工“一退了之”

- 深视科技完成千万美金A轮融资,由创世伙伴CCV、融享创投领投

- 又一个SPAC赴美上市:奢侈品集团Lanvin Group预估市值超120亿

- “一企一策”及时雨下不停,深圳制造“双链”畅通上产能

- 成为亚马逊后台承运商,极兔能再次搭上高速快车吗

- 千匠网络获数千万元Pre-A轮融资,专注于提供PaaS+SaaS解决方案

- 南山区消安委办组织开展“三小”等场所消防安全集中检查行动

- 深圳加码“创业担保贷”,预计累计撬动银行贷款总额度达50亿元

- 保现金、稳人心、拓海外、上云端......疫情下突围,深圳企业...

- 不合格党员处置的程序是什么?

- 招商基金首席研究官朱红裕:A股估值回落到中等偏低位置

- 2022年创业担保贷款再度签约深圳担保集团

- 钉钉总裁叶军:全面开放生态,推动数字技术服务千行百业

- 2021年度IPO退出报告:IPO盛宴下的回报焦虑

- 「造娃」变生意:有人花百万代孕,有人斥资30万求子

- 虎牙发布2021年Q4及全年财报:全年营收超113亿

- 大厂员工带宠物上班之后

- 重磅!2021年VC/PE募资2.2万亿!

- 桃李之师,抗疫之士 ! 龙岗职校教职工现身社区抗疫一线

- 当代「跑路」之王:不同的捞金套路,相同的倒闭结局

- 漩涡中的波音:5年5起大型空难,赔到裁员卖地

- 互联网巨头「海外会战」Web3

- 为什么你手里的共享充电宝越来越贵了

- 浦发银行汇率实时汇率 3月22日浦发银行人民币对美元汇率多少?

- 三大运营商日赚4亿,5G套餐「好升不好降」

- 公积金贷款看征信吗?这些情况基本无法申请公积金贷款

- 不买房有必要交公积金吗 不买房就不用交公积金了吗?

- 没交房需要还房贷吗?了解一下

- 贷款买房 房贷逾期三天有影响吗?

- 房贷审批中能离职吗?了解一下

- 微粒贷开通需要580元吗 微粒贷怎么做才能快速提额?

- 网商贷属于银行贷款还是网贷? 一起来了解下

- 建设银行汇率实时汇率 3月22日建设银行人民币对美元汇率多少?

- 3月22日光大银行人民币汇率多少 光大银行汇率实时汇率

- 贷款买房需要先把信用卡还清吗? 一文解答

- 信用卡激活失败是什么原因? 一起来看看吧

- 交通银行汇率实时汇率 3月22日交通银行外币汇率表

- 党群同心打好疫情防控战!布吉街道全力保障封控管控区居民生活

- 悬镜安全宣布完成数亿元B轮融资,源码资本领投

- 招商银行汇率实时汇率 3月22日招行人民币对美元汇率多少?

- 香港中文大学(深圳)8周岁了!徐扬生校长、郑永年教授感恩致...

- 总货值约3000亿!招商蛇口深圳城市更新项目盘点出炉

- 品牌出海,怎么做 TikTok 和独立站

- 人民币对欧元汇率今日 3月22日100人民币等于多少欧元?

- 人民币对泰铢的汇率今日 3月22日100人民币等于多少对泰铢汇率?

- 加速升级!嘀嗒出租车“三化工程”全国增至20城

- 人民币对英镑汇率今日价格多少 3月22日100人民币等于多少英镑

- 互联网巨头海外会战Web3

- 腾讯音乐2021年总营收增至312.4亿元,计划二次上市

- 深圳首个!打造产业科创“样板间”,这个“双试点”项目正式...

- 波音再次坠落

- 人民币对澳元汇率今日实时行情 3月22日100人民币等于多少澳元?

- 百度调整移动生态销售体系,沈抖:拒绝再做一锤子买卖

- 人民币对美元的汇率今日 3月22日100人民币等于多少美元汇率?

- 人民币对马来西亚林吉特汇率是多少 3月22日1人民币等于多少...

- 影视造城,影视困于城

- 流调中的便利店,火了

- 白象能当多久的网红

- 纾企困、惠民生、保供应!深圳市直机关精准发力护航经济社会...

- 口腔医院第一个IPO来了,市值85亿

- 新一代玻璃大王李贤义:身价510亿,超曹德旺2倍

- 澳元兑人民币汇率今日是多少 3月22日100澳元等于多少人民币?

- 瑞士法郎兑换人民币汇率 今日 3月22日100瑞士法郎等于多少人民币?

- 英镑兑人民币汇率换算今日 3月22日100英镑等于多少人民币?

- 钟睒睒,首富的「矿产」生意

营业执照公示信息

营业执照公示信息