VC退出,不是选择题,更像华容道

2017年,Snapchat的母公司Snap在IPO中以每股17美元的价格出售股票。这意味着Snap的早期投资方,比如Benchmark,每卖出一股就会得到17美元。但第二天,当股票在纽交所出售时,交易价格为24美元,比IPO价格高出了41%。

而在17美元之上的每一分钱,Snap的早期投资人都没拿到。所以,IPO过程中难以规避的pop(投资人希望以低价购买新公司的股票,而公司希望以高价出售股票,投行平衡双方的意见,告诉公司以什么价格出售股票,公司通常按照银行的指示卖出股票,第二天通常会上涨10%或20%甚至更多)对早期进场的VC和其他公司所有者而言并不称心。

Spotify的Daniel Ek就是不想经历IPO的CEO之一。为什么要把资金切给承销商和后进场的大型基金,而不是分给从一开始就支持公司的VC、员工和自己?

所以Spotify选择了DPO(Direct Public Offering,直接公开发行,也叫Direct Listing,直接上市,或者Direct Placement,直接配售)。DPO是一家公司通过出售现有股票,而不是发行新股票的方式上市,被人称为是自助式的低成本IPO。在美国,SEC 2020年12月也改变了规则,允许公司在DPO中募新的资金。

除了Spotify,选择DPO上市的知名公司还有Slack、Roblox、Coinbase、Palantir和Asana(其中一半都是Founders Fund投的)。USV创始人Fred Wilson认为,DPO的风行有3个原因:

(1)一部分公司不再需要IPO来募资了。

(2)现在的私人市场环境是一块适宜DPO生长的土壤。

(3)需要一种允许小型投资人持有股票的方式,让公司员工和早期投资人拿到应得的回馈。

除了传统的IPO,上市还有很多种路径,SPAC和DPO是出现次数比较多的两类。根据下图,我们来对比一下三者。

1.SPAC与IPO

SPAC(特殊目的收购公司)通过IPO募资,用来后续购买或获得公司的控股权。SPAC也被称为空白支票公司,因为目标公司在IPO时还是未知的。SPAC上市后,通常有两年左右的时间收购一家或多家公司。

当一家公司被SPAC收购时,将会在不支付IPO费用的情况下上市。由于SPAC的交易量不如IPO大,所以它们的价格可以很快确定,但也会错过IPO的一些增长潜力。

2020年,SPAC雄踞IPO市场,比其他传统IPO募到了更多资金,诸如TPG和Carlyle Group之类的私募机构是SPAC市场的常客。一个原因是,SPAC的价值与它从投资人那里募到的资金量有关,因此它不太容易受到市场波动的影响,而且经济衰退可能会给SPAC带来更多购买机会。

SPAC也存在风险。如果投资人对目标公司不满意,他们有权撤回投资。假如太多股东撤回资金,SPAC就不能继续进行。

2.SPAC与DPO

通过SPAC这一投资载具,以永续资本+控股权并购的方式在全球范围内搜寻优质公司标的,进行长期投资,逐渐出现了在一部分VC的工具包中。SPAC和募集一支5+2+2的标准基金,以及常青基金等投资载具一同成为一级市场的选择。

同时,也将会有更多优质科技公司采取DPO的方式实现股份的流通。在一级市场资金过度充裕的情况下,上市本身募集资本的功能被大幅削弱了;更多优质科技公司选择上市,是为现有的股份提供流动性和进一步实现价值。而估值虚高的劣质独角兽们,则将经历更严格的上市监管与更审慎的新投资人的考验,选择自己退场谢幕的方式。

3.DPO与IPO

在传统IPO中,有一个由投行主导的询价过程(book-building)。这一过程是在IPO期间生成、捕获、记录机构投资人对股票的需求与价格意愿,以探索最有效的发行价格。在询价过程之外,投行还提供研究覆盖、保荐承销、二级市场价格支持等服务,DPO则拒绝了这一环节。

(1)DPO之意不在募到新资金,在乎现有分配和未来潜力。

选择DPO的公司通常已经有足够的资金储备,所以它们不需要发行新股。相反,这些公司往往期盼着上市带来其他好处,比如现有股东的流动性,或者未来进入公开市场抓取资金的能力。

(2)与IPO相比,DPO成本更低。

DPO的相关费用远低于IPO,因为公司不需要承销商。相反,已经持有公司股份的利益相关者可以直接向公众出售这些股份。而追求传统IPO的公司必须为承销商的服务付费,承销商为上市提供便利。

(3)DPO没有锁定期。

IPO之后的一段时间是锁定期,现有股东不能在市场上出售股份。这可以防止市场供过于求,但会降低股价,同时也让新LP相信,现有LP不仅仅是在套现。DPO没有锁定期,因为所有出售的股票都来自现有股东。

DPO的准备阶段通常开始于和公共市场的机构投资人建立关系,通常在上市前一年或更长时间。此外,公司应该提前几个季度开始考虑股票的二级市场交易,初步确定定价区间,扩大上限表。

在交易开始的前一天,根据可以比较的上市公司和私人市场交易,设定一个参考价格,然后指定的做市商会用与每天开盘股票完全相同的流程开盘股票。唯一的区别是,做市商可能需要几个小时来平衡买卖订单,因为之前没有交易历史。这个系统的美妙之处在于,从最大的机构LP到散户LP,每个人在这个过程中都有平等的访问权,就像买卖任何其他股票一样。

公司考虑通过DPO上市有四个主要原因:

(1)避免稀释:对于那些资金充足的公司,DPO避免了发行新股,因此也避免了对公司和现有股东的稀释。

(2)为现有股东提供流动性:公司股东可以在第一天出售股票,而IPO中的股东要遵从180天的锁定期。

(3)有真正基于拍卖的价格发现过程:DPO公司在上市当天上午进行规模和价格不确定的现场拍卖,而不是在固定价格范围内为卖出一定数量的股票。

谷歌进行的荷兰式拍卖(也叫减价拍卖,是指拍卖标的的竞价由高到低依次递减,直到第一个竞买人应价达到或超过底价,然后击槌成交)IPO也类似,但只是一场价格拍卖。Slack和Spotify的DPO是真正的拍卖过程,在供应和价格上都是无限的。

(4)为所有买家提供渠道:由于DPO的流动性增加,任何投资人都可以在市场上购买任意数量的股票。

IPO需要增发新股,而DPO是把现有的股份的20%直接流通出去。其实所有的股都可以流通,你买多少,它就能释放多少。

另外,DPO具有轻盈的优势。DPO在一次投资者日和普通路演之后就能直接发行,总的上市服务费用是原的一半,IPO的7~8%甚至8~12%都给了中间人,但DPO服务费大概在3-4%,只占IPO的一半。

但同时,因为精简了上市队伍,DPO也经受着这一特点卷起的风浪。

由于DPO不用投行承销股票,因此初始波动往往更大。股票的可用性取决于现有员工和投资人,如果在上市当天没有员工或投资人希望出售其股份,交易也就付诸东流了。

与事先协商股价的IPO不同,在DPO中,股票价格完全听从市场需求,所以DPO并不适合所有公司,选择这种方式的公司必须自己吸引公众,一般都是拥有在市场上闻名遐迩的品牌和商业模式的To C公司,确保投资界了解并有兴趣购买其股份。

所以为了减轻风险,Spotify等公司转向了二级市场交易。二级市场让股东有机会在DPO前出售股票,确定一定程度的价格范围,减少早期市场波动。

2018年4月,Spotify创造了以DPO上市的范例之后,许多人预测市场将会迎来DPO的热潮,但四年过去了,后续借势而起的并不多,只有Roblox和Coinbase承接了DPO的势能。进一步讲,从VC的角度看,DPO对从公司早期就进场支持的VC来说是比较圆满的退出方式,但是最后促成一举多得的结果,需要VC和企业家多方的心念合一,有时候一件事就得某一类人聚在一起才能做成。

VC退出的方式,或者公司上市的路径不是单纯的选择题,也不是付出巨大的努力就能精心设计好的结果,更像变幻中带着必然的华容道。时机和市场环境呈现出一定态势的时候,从前的铺垫会自然而然地一役功成。

标签:

您可能也感兴趣:

为您推荐

如新公司全员核酸检测结果均为阴性

大咖云集|司库体系建设指南深度解读!超多干货,周五见!

福利活动进行时:汇宝利助你轻松跨境转账

排行

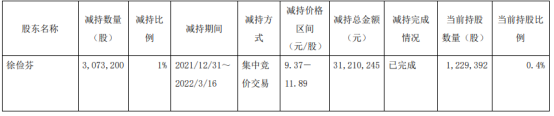

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- VC退出,不是选择题,更像华容道

- 100人民币等于多少澳元?3月28日人民币对澳元汇率一览

- 多部门:新能源汽车进入快速发展新阶段 要着力解决产业发展...

- 3月28日午后100人民币等于多少港元?人民币对港元汇率查询

- 连锁书店西西弗,赚的是谁的钱?

- 今日100人民币等于多少日元?3月28日人民币对日元汇率一览

- 中概股崩溃启示录

- 午后100人民币等于多少英镑? 3月28日人民币对英镑汇率一览

- 韦尔股份做LP,一举投了3.7亿

- 屈臣氏劝退年轻人

- 白酒狂热:新资本、黑历史、坐收渔利的卖铲人

- 午后100人民币等于多少欧元?3月28日人民币对欧元汇率查询

- 光大银行外汇牌价表3月28日 光大银行外币汇率表

- 整天哭穷,还非得买贵替

- 午后100人民币等于多少美元?3月28日人民币汇率一览

- 中信银行外汇牌价查询 3月28日中信银行外币汇率一览

- 中国剧本杀行业洞察报告

- 若弋生物完成近5000万元天使轮融资,上海科技大学孵化

- 民生银行外汇牌价查询3月28日 民生银行人民币汇率多少?

- 灵活就业的年轻人,想全职去打工?

- 最新全球金融中心排名:香港蝉联亚洲第一,深圳回归十强

- 瑞士法郎兑人民币的汇率是多少3月28日瑞士法郎汇率查询

- 澳元兑人民币汇率今日是多少 澳元兑人民币汇率今日走势(3月...

- 加元兑人民币汇率是多少 3月28日加元对人民币汇率查询

- 美联储加息加剧拉美物价及债务压力

- 教育部留学服务中心:因疫情转为线上学习的国外文凭可获认证

- TCL华星全球化迈出关键一步,印度华星首批产品出货

- 新西兰元兑人民币汇率走势图 3月28日100新西兰元兑人民币汇...

- 「老司机」陌陌,美女直播吸金80亿

- 又一家汉服品牌被卷死了,可你还没入坑

- 新加坡元兑换人民币汇率是多少 3月28日银行新加坡元汇率换算表

- 深圳GDP 5年增万亿

- 冒犯人的广告,什么时候能停下来?

- 金众小区解封,罗湖边检站青年抗疫突击队结束14天闭环志愿服务

- 微步在线完成超3亿元E+轮融资,鼎晖投资领投

- 有赞不再「赞」,掀起裁员风暴

- 重磅!我国首个氢能产业中长期规划正式落地

- 为小微企业雪中送炭!财政部下达4000亿元直补资金

- 【关注】员工不是机器人 再敬业的员工也会偶尔有点私事

- “工资面议”陷阱多 求职者需谨慎

- 擦亮“滨周到”品牌打造全国营商环境标杆城市

- 海南自2022年7月1日起施行 游艇产业促进条例多项制度创新

- 促进服务业领域困难行业恢复发展 杭州推出40条政策

- 稳定产业链供应链 “一企一策”稳预期

- 促进民营经济高质量发展 2022年山东十大专项行动方案出炉

- 减负超750亿元!深圳惠企纾困“三十条”来了

- 惠企动真格,防疫出实招, 民生有质感!深圳市直机关用“深...

- 安全生产提醒 | 防患于未然!消防安全知识不可少

- 我国境内公募基金规模突破26万亿元

- 2022,第一个日系豪车败走中国

- 交通银行外汇牌价表 3月26日交通银行人民币对美元汇率多少?

- 周末人民币对美元汇率多少 3月26日100人民币等于多少美元?

- 建设银行外汇牌价表 3月26日建设银行人民币对美元汇率多少?

- 浦发银行外汇牌价表 3月26日浦发银行外币汇率一览

- 光大银行外汇牌价表 3月26日光大银行人民币对美元汇率多少?

- 人民币对泰铢汇率今日 3月26日100人民币等于多少泰铢?

- 人民币对韩元的汇率是多少 3月26日人民币对韩元汇率一览

- 新加坡元兑人民币汇率多少 3月26日新加坡元兑人民币汇率走势

- 广东:出台系列措施为企业纾困

- 港元兑人民币汇率是多少 3月26日100港元等于多少人民币?

- 人民币对日元的汇率是多少 3月26日人民币对日元汇率一览?

- 中集车辆营收创历史新高! “六大业务或集团”开启全新跨洋...

- 谁捧起了瑞幸?

- 卷不动的35岁大厂人,去道观修行了

- 硅谷,又一位华人带领AI公司跻身独角兽

- 当工厂不再年轻

- 蔚来财报里的两张大饼

- 年亏156亿,美团开始「猫冬」

- 股票牌局都是赔,唯有盲盒有来回

- 从海外火到国内,PLG还有哪些机会?

- 腾讯赚慢钱时代到来

- 全球金融中心最新排位:深圳重回前十

- 一图读懂 | 龙华“惠企服务宝典”之十大“惠企招式”

- 防疫提醒 | 你真的戴对口罩了吗?

- 安全生产提醒 | 企业如何安全用电防事故?

- 鹏华环保产业近七年年化净值增长19.7%,以不俗业绩穿越短期市...

- 深圳企业如何申请享受惠企政策? 上“深i企”平台

- 龙湖集团:2021核心净利润增长20.1%至224.4亿元

- 城中村安全防范知识 | 小店铺大隐患,消防安全不能忘!

- 微信视频号+QQ「小世界」,腾讯围剿抖音

- 简单心理再获B+轮1亿元融资,千骥资本独家投资

- 新氧2021年年报:总收入16.9亿元,同比增长30.7%

- 美团2021年财报:全年餐饮配送服务收入542亿元,骑手配送成本...

- 百万粉丝的老婆正在变成虚拟老婆

- 美团2021年财报:全年营收1791亿元,净亏损156亿元

- 市场营销总承包或将开启不动产营销合作新模式

- 4亿女性撑起10万亿消费,新锐品牌玩转「她」经济

- 湖南大本营彻底失守,十荟团正在「消失」

- 铲屎官的「哲学」难题

- “和美睡前故事会”上线超两个月点击量超5万人次

- 山东菏泽首支生物医药类产业基金设立

- 好暖!光明街道为隔离酒店一线工作人员送上安心大礼包

- 安全防疫“两不误”!龙岗区应急管理局组建督导组为企业纾难解困

- 字节跳动,又收编了一个团队

- 急求上市的百果园,四面皆敌

- 和讯网第五届“3·15保险行业品质服务案例巡展”开启

- 西安奖励VC/PE,最高1000万元

- 抗疫MV《你在我左右》

- 先别着急给视频号下定义

- 交通银行外汇牌价3月25日 交行人民币对美元汇率多少?

营业执照公示信息

营业执照公示信息