中概股崩溃启示录

2021年2月17(正月初六),春节之后的第一个交易日,投资者恐怕做梦也想不到行情如火如荼的中概股,已行至阶段顶点,接下来十三个月将迎来崩溃。

在外部,外国公司问责法案》逐步推进带来退市风险;在内部,互联网等新经济公司增长中枢下移,业绩不及预期。于是,105家主要中概股公司在十三个月的时间里,最高跌幅中位数达到87.5%。

阿里巴巴、滴滴、贝壳、B站、叮咚买菜、声网、涂鸦智能、新氧等一批各自行业的龙头或头部公司,清一色的下跌百分之八九十。

当市场的钟摆冲向极端情绪那一侧,即是至暗时刻到来,也同样开启回归常态的进程。在中概股灾后重建时期,博弈不会停止,新世界也正在重新建造。

值得思考的是,崩溃到底为我们带来哪些启示?

01

中概股2021崩溃记录

2021年2月至今,是中概股投资者不堪回首的一年多时间。

以纳斯达克中国科技股指数为例,2021年2月17日至今年3月15日,指数从4533.41下滑到1348.32,跌幅为70%。其它指数、ETF大致也是这副光景。

股价崩溃自有原因——外因是《外国公司问责法》的不断推进,内因是整体增长中枢的下移。

2020年12月18日,《外国公司问责法》签署生效。此法令规定,若外国公司连续3年未能通过美国公众公司会计监督委员会(PCAOB)的审计,将被禁止在美国任何交易所上市。简单来说就是3年不交审计底稿就得退市,但一些包含公众数据的公司,因为国家安全的缘故根本无法提交审计底稿。

随着《外国公司问责法案》不断推进,中概股下跌不停。

2021年度3月24日SEC公布实施细则征求意见稿。

7月30日消息称SEC停止处理中国在美上市和其它证券销售的注册。

8月16日SEC称暂时暂停中国公司使用VIE架构赴美上市,三年内不公开审计信息将退市。

12月2日,SEC通过修正案确定法案实施规则,要求在美上市外国公司遵守美国审计标准,否则将退市。

2022年3月10日,SEC将5家公司列入暂停清单,包括百济神州、百胜中国、再鼎医药、盛美半导体、和黄医药。

到底有多难受,看看当时B站(NASDAQ:BILI)的“脚踝斩”的表现,也许你能感同身受,其股价从最高157.66美元下挫至最低14.93美元,跌幅91%。

中概股也曾抵抗过,并不是说第一时间就躺平。

具体而言,法令签署之后的2个月,中概股互联网公司加速上扬,发起最后的主升浪。那时的逻辑是2020年疫情期间互联网公司的业绩(用户和ARPU增量)实在太好。

但等到2021年,疫情从全面席卷变为各地时有反复,从整体走向局部,不可抗力带来的增长终究无法持续。与此同时,中国互联网用户渗透率见顶使得互联网公司的业绩增长中枢开始下移,2021年互联网公司的增长每况愈下,外部内部问题叠加,中概股一波又一波下跌。

02

极端情绪与股价

外有《外国公司问责法案》,内有增长中速下移,钟摆效应的指导下,中概股市场情绪从正面到负面,从负面变得极端。

数据能说明市场情绪有多么的极端,2021年2月17日至今,105家主要新经济中概股公司市值蒸发九成是普遍情况。具体数据:最高跌幅的中位数为87.5%,89家最高跌幅超过70%,76家最高跌幅超过80%,42家最高跌幅超过90%。各行业的龙头或头部公司,在大势面前均不能幸免。

云计算行业的【金山云】最高跌幅96.5%;

生鲜电商龙头【叮咚买菜】最高跌幅94.5%;

全球第一实时互动云服务商【声网】最高跌幅93.7%;

AIOT平台第一股【涂鸦智能】最高跌幅93.7%;

在线音乐龙头【腾讯音乐】最高跌幅90.9%;

网约车龙头【滴滴出行】最高跌幅90.5%;

地产中介龙头【贝壳】最高跌幅90.5%;

破圈了的综合社区【B站】最高跌幅90.3%;

港美股券商龙头【富途控股】最高跌幅89.5%;

另外,【拼多多、阿里巴巴、百度】也是七八成的最高跌幅。

股价下跌是一个层面,另一个层面是极低的估值:通常情况下互联网等新经济公司都以销售增速即P/S估值,只有增速较低或停滞的行业和公司才以P/B估值。而上表最低价对应的P/B中位数为0.74倍,这就不讲道理了,要知道互联网等新经济公司只是增长中枢下移,还不至于说停滞甚至负增长。

我们相信,极端情绪和估值都将会过去,从2022年Q2开始,中概股可能要迎来一个灾后重建时期,因为问题都在逐渐得到解决。

03

重新建造新世界

关于《外国公司问责法案》,并不是说3年退市已经尘埃落定,博弈还在继续。3月16日的金融委会议上就讲了,“目前中 美双方保持良好沟通,正在致力于形成具体合作方案。”当天中概股集体反弹,纳斯达克中国科技股指数大涨22.88%。退一万步讲,即使3年退市,也还有港股和A股(以创业板和科创板为主)可以承接。

关于互联网等新经济公司的增长中枢下移,其实是件很正常的事情。每个行业都有周期,不过是长与短的区别,周期转换的时候确实很难,但当新周期来临时优质公司将再次蓬勃生长。

以互联网公司为例,有着三重增长空间的互联网公司必然能重建新世界:

1)消费互联网的演进,过去消费互联网载体从PC切换到手机,未来载体将从手机切换到VR(Oculus做的最好)和AR(Google Glass做得最好)设备,更强的虚拟度会带来新的消费形态。在国内,PICO的VR头显做的不错,OPPO也拿出了自己的VR眼镜Air Glass。VR游戏《节奏光剑》是个里程碑,2021年10月底它在Oculus上实现1亿美元总收入。

2)产业互联网的演进,腾讯云与三一重工旗下树根互联打造了灯塔工厂——北京桩机厂。改造后的桩机厂人均产值提高到1072万元,而同期行业人均产值排名前20的平均值仅190万,差距达4倍多。用互联网的技术对实体产业进行升级再造,其价值是无穷的。一众云计算公司,阿里云、金山云等;一众深耕产业的公司,声网、涂鸦智能、新氧等都会迎来自己的机会。

3)互联网等新经济公司的出海。字节跳动的Tik Tok,百度的智能音箱及智能屏(自动驾驶系列产品也很有机会),米哈游的《原神》,跨境电商shein……中国公司的全球化竞争,在未来十年会有一个高潮。

一定要相信,任何原因引起的股市崩溃总会过去,不信你可以看看巴菲特的人生经历。巴菲特一生曾经历8次危机,1962年古巴导弹危机,1970年美国经济衰退,1973年第一次石油危机,1980年第二次石油危机,1987年黑色星期一,2000年科技股泡沫,2008年的次贷危机,2020年新冠危机。每次的危机都会让他遭受损失,资产减半那是平常事,但每次危机一定能过去,而且之后总会创新高。

股市崩溃总会过去,但投资者一定要吸取教训,从中得到启示。因为拉长周期看,股市崩溃是再正常不过的事情了,人不能两次跳进同一个坑。

04

崩溃启示录

启示1:不要以股价和市值去评判一家公司。

泥沙俱下的时候,雪崩的时候,市场价远远低于上市公司内涵价值是无法避免的,不能以当前的股价去判定一家公司的好坏。

当年的网易刚上市就碰上美国科技股泡沫破灭,股价从发行价15.5美元跌到不足1美元(90%以上的跌幅),还面临次年亏损,投资人起诉等问题,后来网易股价涨了几千倍。蔚来2018年Q3上市时,发行价6.26美元,股价一年多时间最多跌了81%,公司现金流也非常紧张,后来拿到融资,叠加2020年新能源车市场爆发,蔚来最多涨了56倍。

我们从上文的中概股崩溃图表里随便找一家跌幅巨大的公司,就新氧吧,虽然医美行业肯定没有2000年的互联网行业爆发力强,也没有2020年的新能源汽车行业爆发力强,但是每年也有20%以上的增长,是一个非常景气的赛道。

新氧作为比较稀缺的医美平台龙头,行业正本清源的担当(救助基金、行业供给侧评级、数字化赋能医美机构、共享医院赋能医生创业等),每年稳定的保持20%以上的增长,这样的公司怎么招也应该给个四五倍P/S估值,15-19亿美元的市值。但它现在的估值是跌破净资产,0.68倍P/B,市值只有2.6亿美元。

启示2:永远不要加杠杆。

港美股投资者,往往忍受不住杠杆的诱惑。因为国外经济增速很低,导致资金成本也很低,2%左右,国内融资不可能有这么低的成本。

加杠杆不管在什么行情下都是输:

股价单边下跌的行情,跌了被迫减仓,股价反弹融资额度恢复又追高买入。把价值投资做成了高吸低抛的短线交易。

股价大幅上涨的行情,不断放大杠杆,一个大幅回调,又进入被迫减仓,高吸低抛的戏码里。

不涨不跌的震荡行情,要么白白付出融资成本,要么追求波动较大的股票进入1)或2)两种情景。

启示3:中国经济是坚强的后盾,永远相信明天是美好的。

巴菲特为什么能扛过那么多次股市崩溃?答案是它生在美国。中概股经历2008年、2011年、2015年和2018年的大幅下跌,最终都再创新高,未来也仍然会克服一切问题,因为中国经济已经成为全球引擎。

这里有个产业界的观察:比亚迪2021年销售汽车74万辆,有消息说内部指引2022年计划是200万辆。凭借着三电系统全栈自研,DMi插混系统在国内一骑绝尘,比亚迪实现200万辆的年销售目标,可能会延迟,但一定会实现。如果比亚迪能够带领自主品牌实现这个200万辆的突破,基本上就代表了中国从2021年人均GDP 1.2万美元迈了一个大台阶,迈出中等收入陷阱,人均GDP 2万美元指日可待。一个经济强国,必然会有一批强大的上市公司。

今天中概股的大幅波动,放在时间长河里可能不值一提,泥沙俱下之后总会有彩虹。

标签:

您可能也感兴趣:

为您推荐

如新公司全员核酸检测结果均为阴性

大咖云集|司库体系建设指南深度解读!超多干货,周五见!

福利活动进行时:汇宝利助你轻松跨境转账

排行

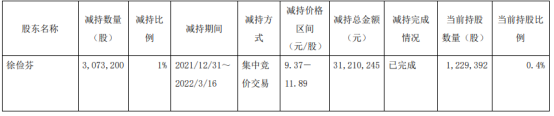

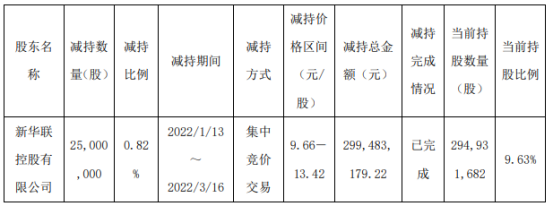

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- 连锁书店西西弗,赚的是谁的钱?

- 中概股崩溃启示录

- 白酒狂热:新资本、黑历史、坐收渔利的卖铲人

- 午后100人民币等于多少欧元?3月28日人民币对欧元汇率查询

- 光大银行外汇牌价表3月28日 光大银行外币汇率表

- 整天哭穷,还非得买贵替

- 午后100人民币等于多少美元?3月28日人民币汇率一览

- 中信银行外汇牌价查询 3月28日中信银行外币汇率一览

- 中国剧本杀行业洞察报告

- 若弋生物完成近5000万元天使轮融资,上海科技大学孵化

- 民生银行外汇牌价查询3月28日 民生银行人民币汇率多少?

- 灵活就业的年轻人,想全职去打工?

- 最新全球金融中心排名:香港蝉联亚洲第一,深圳回归十强

- 瑞士法郎兑人民币的汇率是多少3月28日瑞士法郎汇率查询

- 澳元兑人民币汇率今日是多少 澳元兑人民币汇率今日走势(3月...

- 加元兑人民币汇率是多少 3月28日加元对人民币汇率查询

- 美联储加息加剧拉美物价及债务压力

- 教育部留学服务中心:因疫情转为线上学习的国外文凭可获认证

- TCL华星全球化迈出关键一步,印度华星首批产品出货

- 新西兰元兑人民币汇率走势图 3月28日100新西兰元兑人民币汇...

- 「老司机」陌陌,美女直播吸金80亿

- 又一家汉服品牌被卷死了,可你还没入坑

- 新加坡元兑换人民币汇率是多少 3月28日银行新加坡元汇率换算表

- 深圳GDP 5年增万亿

- 冒犯人的广告,什么时候能停下来?

- 金众小区解封,罗湖边检站青年抗疫突击队结束14天闭环志愿服务

- 微步在线完成超3亿元E+轮融资,鼎晖投资领投

- 有赞不再「赞」,掀起裁员风暴

- 重磅!我国首个氢能产业中长期规划正式落地

- 为小微企业雪中送炭!财政部下达4000亿元直补资金

- 【关注】员工不是机器人 再敬业的员工也会偶尔有点私事

- “工资面议”陷阱多 求职者需谨慎

- 擦亮“滨周到”品牌打造全国营商环境标杆城市

- 海南自2022年7月1日起施行 游艇产业促进条例多项制度创新

- 促进服务业领域困难行业恢复发展 杭州推出40条政策

- 稳定产业链供应链 “一企一策”稳预期

- 促进民营经济高质量发展 2022年山东十大专项行动方案出炉

- 减负超750亿元!深圳惠企纾困“三十条”来了

- 惠企动真格,防疫出实招, 民生有质感!深圳市直机关用“深...

- 安全生产提醒 | 防患于未然!消防安全知识不可少

- 我国境内公募基金规模突破26万亿元

- 2022,第一个日系豪车败走中国

- 交通银行外汇牌价表 3月26日交通银行人民币对美元汇率多少?

- 周末人民币对美元汇率多少 3月26日100人民币等于多少美元?

- 建设银行外汇牌价表 3月26日建设银行人民币对美元汇率多少?

- 浦发银行外汇牌价表 3月26日浦发银行外币汇率一览

- 光大银行外汇牌价表 3月26日光大银行人民币对美元汇率多少?

- 人民币对泰铢汇率今日 3月26日100人民币等于多少泰铢?

- 人民币对韩元的汇率是多少 3月26日人民币对韩元汇率一览

- 新加坡元兑人民币汇率多少 3月26日新加坡元兑人民币汇率走势

- 广东:出台系列措施为企业纾困

- 港元兑人民币汇率是多少 3月26日100港元等于多少人民币?

- 人民币对日元的汇率是多少 3月26日人民币对日元汇率一览?

- 中集车辆营收创历史新高! “六大业务或集团”开启全新跨洋...

- 谁捧起了瑞幸?

- 卷不动的35岁大厂人,去道观修行了

- 硅谷,又一位华人带领AI公司跻身独角兽

- 当工厂不再年轻

- 蔚来财报里的两张大饼

- 年亏156亿,美团开始「猫冬」

- 股票牌局都是赔,唯有盲盒有来回

- 从海外火到国内,PLG还有哪些机会?

- 腾讯赚慢钱时代到来

- 全球金融中心最新排位:深圳重回前十

- 一图读懂 | 龙华“惠企服务宝典”之十大“惠企招式”

- 防疫提醒 | 你真的戴对口罩了吗?

- 安全生产提醒 | 企业如何安全用电防事故?

- 鹏华环保产业近七年年化净值增长19.7%,以不俗业绩穿越短期市...

- 深圳企业如何申请享受惠企政策? 上“深i企”平台

- 龙湖集团:2021核心净利润增长20.1%至224.4亿元

- 城中村安全防范知识 | 小店铺大隐患,消防安全不能忘!

- 微信视频号+QQ「小世界」,腾讯围剿抖音

- 简单心理再获B+轮1亿元融资,千骥资本独家投资

- 新氧2021年年报:总收入16.9亿元,同比增长30.7%

- 美团2021年财报:全年餐饮配送服务收入542亿元,骑手配送成本...

- 百万粉丝的老婆正在变成虚拟老婆

- 美团2021年财报:全年营收1791亿元,净亏损156亿元

- 市场营销总承包或将开启不动产营销合作新模式

- 4亿女性撑起10万亿消费,新锐品牌玩转「她」经济

- 湖南大本营彻底失守,十荟团正在「消失」

- 铲屎官的「哲学」难题

- “和美睡前故事会”上线超两个月点击量超5万人次

- 山东菏泽首支生物医药类产业基金设立

- 好暖!光明街道为隔离酒店一线工作人员送上安心大礼包

- 安全防疫“两不误”!龙岗区应急管理局组建督导组为企业纾难解困

- 字节跳动,又收编了一个团队

- 急求上市的百果园,四面皆敌

- 和讯网第五届“3·15保险行业品质服务案例巡展”开启

- 西安奖励VC/PE,最高1000万元

- 抗疫MV《你在我左右》

- 先别着急给视频号下定义

- 交通银行外汇牌价3月25日 交行人民币对美元汇率多少?

- 浦发银行外汇牌价表3月25日 浦发银行人民币对美元汇率多少?

- 「娃哈哈奶茶」们,笑不出来

- 招商银行外汇牌价表2022 3月25日招商银行美元汇率一览

- 疫情下的郑州奶茶店,加盟蜜雪冰城,我为什么挣不到钱?

- 建设银行外币汇率多少?建设银行外汇牌价3月25日

- 光大银行外汇牌价3月25日 光大银行外币汇率多少?

- 情景喜剧消亡史:人人都爱,没人敢拍

- 广东省2022年春季高考录取开始,公办高职院校稳居“热门赛道”

营业执照公示信息

营业执照公示信息