京东的下沉市场:花更多的钱,拉更少的新

3月10日,京东集团发布2021年第四季度及全年财报。财报显示,Q4营收为2759亿元,略高于市场预估的2749.4亿元,同比增长22.99%。

利润方面,京东2021年Q4净亏损为52亿元,这是京东自2017年盈利以来,从2021年Q3起连续第二个季度亏损;而全年净利润也被Q3Q4的亏损拖至由盈转亏,为净亏损39亿元,远低于分析师预期的盈利494亿元。其中,大部分亏损来自于股权投资上的减值。

将股权激励、投资性资产等相关公允价值损益从成本中扣除后,京东在非美国通用会计准则下的Q4经营利润为28亿元,高于去年同期的12亿元;但全年非公经营利润为134亿元,比起去年的153亿元仍有14%的下滑。

在电商巨头们经营数据普遍大幅下滑的情况下,京东2021年交出的答卷在对比之下已算及格。

去年,京东是资本眼中的“尖子生”,在阿里拼多多跌幅超过50%的时候,京东依旧稳定在20%左右。但本次财报发布当天,京东美股股价下跌15.83%,是其美股上市后单日最大跌幅,甚至比阿里发布去年年报时下跌的6.28%还要惨烈。

虽然,这多少受到当日中国证监会回应美国将5家中国公司列入退市风险这一事件所影响,但依然有一部分原因来自于,资本市场对此份财报中所透露出的京东的未来,看法不一。

01 下沉市场难拉新

对于京东来说利好的是,其主战场自营业务依旧保持稳定增长。

财报显示,京东的商品收入,也就是自营业务,在2021年Q4为2346.75亿元,同比增长22.1%;2021年全年自营业务收入为8156.55亿元,同比增长25.1%。

可见,一方面,京东的自营业务在消费意愿较低的大环境下,依然维持着基本盘。这是由于京东擅长的数码3C,包括家电等品类,比起快消品来说更为刚需,且目标消费者能保持一定的购买力。

这一点在京东财报中有所体现,2021年,京东平台中电子产品与家用电器收入为4925.92亿元,同比2020年增加916.65亿元;而其他日用百货商品收入则为3230.63亿元,同比增加721.11亿元;二者增幅分别为22.9%与28.7%。

另一方面,在反垄断背景下,禁止2选1后,京东迎来一波品牌回流,尤其是服饰、美妆等品类。大量商家迅速多渠道开店,这对京东在非优势品类上以及平台型服务的客户管理上,都有一定利好。

抖音、快手等新晋直播短视频电商平台,对老牌电商平台造成了一定冲击。但徐雷认为,京东平台中本身计划性和家庭消费为主的目的性消费,占比较高,相对受(直播电商平台)影响较低。

当前的直播短视频平台,无论是兴趣电商还是其他名称,所产生的订单大多为用户刷视频时被“种草”所产生的冲动型消费。从消费场景上来看,京东的确与其没有太多竞争,但从拉新入口上来看,打开频次更高的内容平台有更多的转化机会。

京东此前也试图通过内容种草从而拉新,2018年,基于微信小程序,京东推出改版后的“京东购物圈”。彼时的京东购物圈有点像小红书,从2015年的社交电商形态转变成内容电商,京东不仅大力招募头部网红,还定制了完整的扶持计划。但很明显,京东购物圈现在已经没有什么声量了。

京东业务中受直播短视频电商平台影响较大的部分,为其平台模式下的广告及服务收入。2021年Q4,该数据为222.39亿元,同比增长28.3%;但在2021年前三个季度中,广告服务收入的增幅均大于40%。

阿里同样也在去年第四季度受到竞争对手的挤压,客户管理收入首次出现负增长。虽然京东在平台型广告服务收入方面仍处于发展期,体量约为阿里的1/4,依旧实现增长,但不可忽视的是,去年抖音GMV增长了800%。

新玩家正在从老牌玩家手中侧面偷取消费者的订单与商家的广告费,这让京东在增长上陷入了更大的困境。

在用户数的压力下,过去几年,京东将下沉视为一项重要任务。2021年,京东新增用户的70%来自于下沉市场,2020年更是有80%的新增用户都是来自于此。

但目前来看,京东去年在下沉市场中所做的努力增倍,但效果却在倒退。

先看财报数据,2021年全年京东所支出的营销成本为387亿元,比2020年增长了42.7%。但营收、用户数增幅和营销投入增幅并不成正比。京东2021年的年度活跃用户数为5.697亿,增加9780万人,同比增长20.7%,年营收增幅为27.6%。

再来看新增用户数中来自下沉市场的人数,根据70%的比例与新增9780万人数计算,可得2021年京东新增的下沉市场活跃用户数量为6849万人,而2020年这一数字为8792万人。这意味着,京东大力投入的下沉市场,用户增速却出现放缓。

02 押注全渠道

拉新方面增长乏力,那么下沉市场是否为京东带来了实质上的营收?

据财报数据,京东新业务2021年营收为260.6亿元,营业亏损达106亿元,其中包括京东产发、京喜、海外业务及技术创新。由于2020年财报中该数字的统计口径不同,我们难以推测京喜这一下沉市场的主打业务具体花了多少钱,但保守估计也在数十亿元级别。

不像阿里对于淘特那般大肆宣传,京东在近些年对于京喜变得低调起来。“京喜事业群”已经不再被京东于“业务摘要与亮点”中提及。

除了占有微信一级入口的京喜社交电商,京喜事业群中还包括社区团购平台京喜拼拼,赋能小店的京喜通。

从财报中新业务的亏损幅度来看,京东在去年大热的社区团购项目上,比起其他巨头,投入相对少一些。但这也导致京喜拼拼比起美团优选、多多买菜等竞争对手来说,去年没能形成规模上的护城河。在公开报道中,去年下旬,京喜拼拼陆续撤出福建、甘肃、贵州、吉林、青海等多个省份。河南一位京喜拼拼供应商对36氪-未来消费称,单日供货量从去年高峰时的几千件缩至百件。

在财报发布后的电话会上,徐雷在谈及京喜时表示,通过一时间砸钱建造出的壁垒不长久,京东将把该业务的时间周期拉长至5-10年。

即时零售业务是京东2021年的另一发力点,这方面主要指京东到家,包括即配业务与改造实体商超。财报显示,京东已经引入沃尔玛、永辉等370多家商超,覆盖超34000家门店,小时达服务覆盖全国400多个城市。

在徐雷看来,全渠道是京东零售的一大战略,而大商超是京东渗透最好的线下渠道,据徐雷透露,目前京东的商超品类已经接近盈亏平衡。

京东在线下实体店的探索还包括其自营生鲜超市七鲜。去年12月22日,京东七鲜新负责人郑锋明确表示,2021年是京东全渠道的冲刺年,而七鲜承担全渠道增长的重要角色。

但目前以商超为首的实体零售企业,仍处于下行通道中,整个业态都处于持续结构性调整中,即便是最早作为新物种杀入这一领域的盒马,也未能完全逆转行业颓势,至今未实现全面盈利。对于七鲜来说,其面临的压力会更大。

总的来看,京东这一季财报表现,稳住了自己的“基本盘”,但也显露出其在探索新曲线上的迷茫。

让一些投资人担忧的问题在于,下沉市场和实体零售这二大公认的发展出路,京东能取得与其不惜重金“押注”相匹配的回报吗?

标签: 下沉市场

您可能也感兴趣:

为您推荐

如新公司全员核酸检测结果均为阴性

大咖云集|司库体系建设指南深度解读!超多干货,周五见!

福利活动进行时:汇宝利助你轻松跨境转账

排行

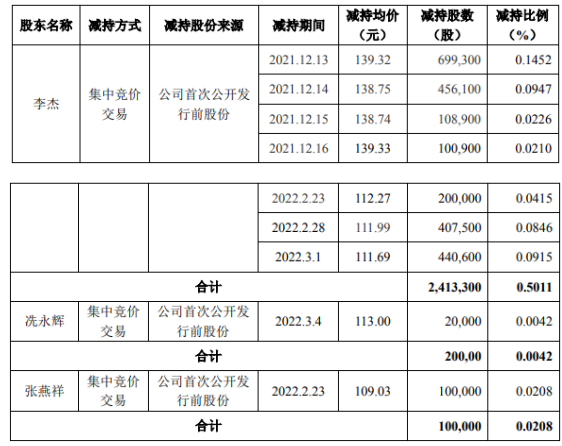

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- 京东的下沉市场:花更多的钱,拉更少的新

- 历史转折中的视频行业

- 思林杰登陆科创板 千乘资本“再下一城”

- 哪里有疫情哪里就有民兵,抗击新一轮疫情宝安民兵在行动

- “网上办”代替不了“下基层”,有“键对键”别忘“面对面”...

- 深信院启动“云助教”助学机制

- 龙湖公益基金会捐赠抗疫暖心包,为深圳“三区”困难群体添保障

- 深耕数字经济,工业富联2021净利超200亿创新高

- 广东2021年投诉分析报告出炉,为消费者挽回经济损失3.63亿元

- 徐扬生:我想和家长朋友们说

- 知乎财报出炉:2021年营收29.59亿, 月活用户1亿

- 凯众股份做LP,投了恒旭资本

- 深圳人最逃不过的一碗饭,又油又香

- IMAX难念中国特色经

- 亏损、倒闭、重生,LiveHouse逃离生死线

- 「中山公用」做LP:拟15亿元参设新能源产业基金

- 恒指罕见大跌逾千点,互联网巨头遭抛售,三原因致使市场走弱

- 辽宁百亿省级引导基金,征集年度合作投资基金

- 平安健康险打造“有温度的保险”,强化消费者权益保护提升服...

- 深圳进入“慢生活”,父母的怒吼也应缓下来

- 「营转非」之后,培训老师收入降了2/3

- 近期大宗商品价格剧烈波动,3家期货交易所多次提出风险警示

- 后疫情时代,我们需要怎样的工作生活空间?

- 阿里巴巴,投资了阿米巴资本

- 多措并举!新常态下,龙岗在线教学再升级

- 东北唯一独角兽,要IPO了

- 阿里自动驾驶「翻车」

- 为了春暖花开的明天!凤凰街道齐心协力战疫情

- 光大银行人民币对美元汇率一览 3月14日光大银行外汇牌价

- 交通银行人民币对美元汇率多少?交通银行外汇牌价表

- 深圳:凝聚慈善力量,共同抗击疫情

- 邮储银行人民币对美元汇率多少?2022邮储银行汇率牌价一览

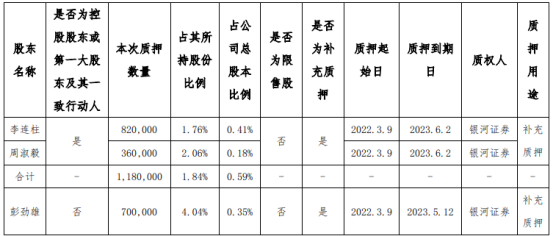

- 国瓷材料:第一大股东张曦合计质押70万股用于补充质押

- 民生银行外汇牌价一览 3月14日人民币对美元汇率多少?

- 利民股份:实控人李明质押股份1158万股用于融资还款

- 宣亚国际:控股股东减持477万股套现8586万元

- 爱奇艺为什么走到了今天

- 中国的新烈酒故事

- 第一批教育公司开始赚钱:1700万

- 大华股份实控人质押1200万股用于股权类投资

- 中南建设:控股股东合计质押2500万股用于补充质押

- 中信银行人民币对美元汇率多少 3月14日中信银行汇率牌价

- 津膜科技:股东华益科技减持168.1万股套现1798万元

- 「中新集团」做LP:出资2亿参与组建「苏滁产业基金」

- 年销55亿,这家跨境电商小巨头要上市了

- 景顺长城投顾正式上线天天基金、同花顺爱基金、且慢等平台

- 以岭药业:发行2亿元超短期融资券 发行期限为90天

- 越秀地产发布业绩:优化“1+4”布局,“6+1”增储,未来可期

- 通裕重工股东增持311.71万股 不存在内幕交易

- 派林生物部分董监高增持25.98万股 耗资716.95万元

- 仙乐健康:控股股东及其一致行动人合计质押312.6万股

- 种咖啡是一门好生意吗?

- 就业求职季:民企就业本科生的职业幸福感在提升

- 被外资利用30年,云南咖啡之困

- 广州的柠檬茶,史诗级内卷

- 谁在分化星巴克和喜茶?

- 深思 | 研究生招生,能否破除唯分数论?

- 人民币对瑞典克朗汇率是多少 3月14日瑞典克朗汇率汇率表

- 人民币对挪威克朗的汇率是多少 3月14日挪威克朗对人民币今日...

- 人民币对土耳其里拉的汇率是多少 3月14日土耳其里拉汇率汇率表

- 人民币对韩元汇率是多少(3月14日)

- 人民币对丹麦克朗汇率是多少 3月14日丹麦克朗汇率汇率表?

- 黄金坑你,比基金还厉害

- 故伎重演,李嘉诚钱坤再挪移!

- 高能时代获超5000万元融资,由同创伟业领投

- 广州金控以科技创新母基金为抓手助力广州建设科技创新强市

- 合成生物赛道火爆,「芝诺科技」获超千万元人民币天使轮融资

- 3月14日人民币对美元汇率中间价下调200个基点 1美元换算6.3306

- 美妆,315的隐秘角落

- 计税云平台「中税云」完成数千万元天使轮融资,投资方为信天创投

- 净利润19亿,百世稳了吗?

- 315这些年,在「舌尖」上铤而走险的公司

- 巨亏68亿后,B站拿什么搞钱?

- 「高孚动力」完成近亿元A轮融资,由中原前海基金领投

- 零售数据智能化综合服务商「威沃数据」获数千万元A轮投资

- 态创生物10个月拿下四轮融资,合成生物赛道持续火爆

- 我在主播工厂9个月,倒赔公司50万

- 「清朗」之后,「地下」饭圈

- 宝安区召开2022年上半年“阳光征兵”审批定兵大会

- 坪山区举办“同心耕耘·共育未来”2022年深港澳青年“云”植树活动

- 自动化测试工具「龙测科技」获数千万元A轮融资,由浙大系基金...

- 大厂疯狂拉新,带火月入10万的地推生意

- 居家办公跑不了税局怎么办?足不出户,远程办!

- 「跃赛生物」完成近2亿元Pre-A轮融资,由夏尔巴投资、鼎晖VGC...

- 调薪、跨境、补金融,字节电商再出击

- 尽锐出战!深职院548名师生化身“大白”“小蓝”同赴一线抗疫

- 「美团电商」加速出击

- 暴跌超90%,逸仙电商还能翻身吗

- 贾跃亭埋下的又一个雷,爆了

- 韩系汽车,在泥潭中等待救世主

- 「低空经济」会成为下一个经济增长点吗

- 碳酸锂涨价的冰山之下,还藏着一座氢氧化锂冰川

- 注册制改革激发新活力,创业板整体业绩预喜

- 警惕!校外教育培训行业四大问题

- 停业未退款,深圳这家企业上“失信黑名单”

- 智能设备的「智障」瞬间

- 史玉柱未能解开「Playtika棋局」

- 猝死恐慌下的大厂年轻人:买28份保险保命

- 疫情下,明德学校高三学子校园生活有序开展

- 广东省2022年普通专升本招生考试推迟到4月中下旬

营业执照公示信息

营业执照公示信息