VC退出的风险和回报矩阵

01 相比回报率,损失率更能反应基金的剖面

有着超过50亿美元AUM和20多年track record的Industry Ventures梳理了专注早期阶段的20多支VC基金,总结了500多个deal的退出情况。它们中45%的投资都没能完全返还本金,而这里面有高达34%的标的连本金的一半都没还上。整体来看,损失率中位数为39%,MOIC(投资资本倍数)的中位数是1.9倍,IRR为13%。

损失和回报之间有着奇妙的拉扯。在这组数据中,有着最高损失率(67%)的基金带来了0.6倍的回报率,而有着最低损失率(14%)的基金完成了投入资本1.1倍的回报。根据这个发现,Industry Ventures认为,早期阶段VC投资普遍的失败概率大约在35%到70%之间。而在这个区间的两端,就说明一支基金可能承担了太少或太多的风险,更容易表现不佳。

Adams Street Partners的研究呼应了这一观点,它们认为,有55%的筹码被分配给了无法返还全部本金的deal,资本加权损失率为45%。与此同时,在Cambridge Associates的报告里也有类似的结论,损失率的数字甚至还比前者稍高,为63%。

Fred Wilson在职业生涯的早期曾经随口跟一位年长的GP提到,他在投资上还没有输过钱。这位有着更多经验的GP马上回答说,这样不好,因为你没有承担足够的风险。时光轮转,当时那个年轻人在这些年的摸爬滚打中输了很多钱,也赚了很多钱。

所以,当LP考察一支VC基金时,一个不太寻常但是值得一看的指标是损失率。计算损失率有两种方式,第一个是看个数,即有多少个deal最终是赔钱的;第二个是看钱数,即这支基金里有多少钱被计算进了总损失里。在理想的情况下,个数损失率最好比钱数损失率高。

USV的2004年份基金按出手个数算出的损失率为40%,这意味着40%的deal最终是毫无价值或者回报基本等于零。付出了全部努力,结果注定接近一半会是徒劳,听起来有点夸张。但事实上,这是USV的第一支基金,也是在整个风投史上表现最出色的基金之一,IRR高达67%。

假如一支种子基金的财务报告里显示,三年半的时间内它的个数损失率为42%,这对一个LP而言应该听起来很对。如果这个数据再低,反而应该感觉没那么好了,因为VC不应该是一个远离风险的游戏。

因此,损失率和回报率并不是简单的线性关系。一支基金的业绩要想出彩,努力还是来自于少数几个本垒打以及它们的规模。但底层不变的是,LPGP需要知道在VC中输掉一部分是必然事件,不但不用遮掩,反而在合理范围内达成得越快越好。

35%到70%的损失率是个很好的平衡,除此之外,能做的就是承担风险并继续前进。如果在一个糟糕的deal上纠结太久,甚至为了挽回损失而动作变形地继续加仓,就很可能是整支基金表现不佳的前兆了。

另外,即使有很大的敞口,风险管理仍然至关重要。在坏结果不可避免的情况下,GP可以采用各种策略优化回报。比如从早期实现的损失中收回本金,在手中保持足够多的dry powder,这样才能在表现很好的deal中承担更集中的风险。

02 好的deal,往往是无心插柳柳成荫

许多关于VC回报的讨论都并非完全基于事实,因为很少有基金会披露自己的详细数据。这样虽然增强了整个行业的吸引力,但却给了LP错误的期待。

有着510亿美元AUM的老牌资本管理机构Adams Street Partners公开的一组数据在谜团中照进了一束光。它统计了1979年到2011年之间5600个完全退出的案例,其中1999年后的数据点有2000多个。

在这组数据中,表现最好的deal并没有创造像过去那么高的相对价值。在上一篇周刊中我们还说到,行业内普遍认可VC退出的幂律分布。但从1979年到2011年,Adams Street Partners前10%的退出只是带来了总体回报的60%。

如果只看近十年,这种趋势更加明显,前10%的退出创造的价值占总体比例下降到了50%。扩大范围来看,前30%的退出也仅仅就产生了总收益的70%,远远低于长期以来广泛认可的90%。

然而,尽管创造的相对价值出现了波动,但DPI超过两倍的资金比例一直非常稳定,占整体的30%左右。用退出的结果去后验具体的资金分配,VC基金并不擅长在赢家身上压更多的筹码。从这个角度看来,并不一定是VC玩家普遍的命中率小,而是大玩家有优秀退出的频率比较低,把总体回报率拽下来了一些。

GP决定开枪的一瞬间跟棒球选手击打的一瞬间有很多相似之处,如果每三次中能把球打出去一次,那就迈上了通往名人堂道路的第一步。GP带回五倍回报就称得上是一次本垒打,当然也会出现超出期待的十倍、甚至百倍的项目。

但是剩下那些miss掉的情况怎么办?这个普遍发生的事情是VC世界里不常讨论的话题。当deal进展不顺利时,通常会有两种情况:

第一种是苦苦支撑,它意味着有一个可行的商业计划,但却需要投入大量的时间和资金,无法让LPGP赚到理想的倍数。一般来讲,GP还会在头五年帮助创业者一起探索有没有摆脱困境的机会,并且可能继续投入资金。但是超过这个年限,就很难再让创业公司成长为具有增长轨迹或者战略特征的收购对象了。

第二种情况是碰壁,也就是创业公司的现金流遇到问题,LPGP也不能再拿出更多的钱了。这种场景下,要么公司会被火速出售,要么就只能关闭。两个选项中更理想的显然是快速被收购,但现实往往是需要在VC机构的协助下才能有序收场。

从这个角度去想,即使最顶尖的基金也会有非常多挣扎和危殆的时刻,同时还在那些不能成功的项目上花费大量的时间和精力,GP的额外付出和关切往往容易有心栽花花不发,但有些好的deal反而是无心插柳柳成阴。

为了做好面对最糟情况的准备,出手时应该商量优先清算权(liquidation preference),这在term sheet中是一个非常值得考虑的条款,它决定了LPGP想把钱拿回时,蛋糕怎么分配以及具体顺序。任何种类的优先清算权都可以让deal的风险降低,但是对于后几轮才进入的LPGP来讲,更多情况下还是接受现有的清算结构,或者更努力地争取。

03 以退出的视角,思考整个投资活动

实现预期收益的可能性并不只是跟高回报倍数呈简单的函数关系,它会因风险状况而变化,退出策略和资本部署的时机也起到决定性作用,同时损失率和持有期还扮演着重要角色。普遍而言,这几个指标的组合可以参考下面这个表格:

后期阶段的风险投资比早期阶段的风险要小,成功退出的几率也更高。尽管这些公司可能仍然没有盈利,但是它们通常会产生大量的收入,也已经超越了市场和产品开发阶段。根据Pitchbook的数据,相对后期的deal损失率一般会低于30%,平均持有期也较短,大概是六年。

和看项目的角度不同,把同样的情况放到VC基金中,尽管损失率和持有时间没有太大差别,回报率也会不可避免地产生一些变化。这是因为需要考虑资本部署的时机、基金寿命、预期退出时间以及各种结构和流程。

以Industry Ventures公开的一组数据为例,我们可以看一看这支基金资本部署和退出的平均速度:

分析表明,大部分的资本调用发生在前五年,而大规模的退出一般要到第八年才会发生。各种因素都会影响预期收益。如果100%的资本在前三年被调用,IRR会下降,但净倍数不会改变。或者,如果只在最后三年退出,IRR也会降低。虽然多样化大大降低了总损失的风险,但估计预期收益率更具挑战性。

总的来说,VC退出比想象中要慢很多。创造持续的30%至40%的年度价值增长需要大量的努力和运气,当LPGP意识到这些不仅仅是整体企业价值的增长,而是公司每股价值的增加时,这一点尤其真实。因为任何未来的融资或员工股权计划都会额外稀释现有的股权,让增值又难了一些。

美国VC基金从最初投资到并购交易的时间中位数在20世纪90年代末一直相当稳定,大约为三年。2000年,退出的时间下降到了两年左右。这时正值科技股泡沫的高峰期,交易的速度快得令人难以置信。在泡沫破灭后的几年里,VC退出的时间已经稳步攀升到现在的至少七年。

普利策新闻奖得主Ellen Goodman曾经说过,「优雅地离开」是有诀窍的,它始于认识到一份工作、一个人生阶段或一段关系何时结束的远见,然后放手。这种智慧也很适合运用到VC退出中,LPGP需要从一开始就做好对于流动性的管理和规划,在出手之前,把退出路径想明白。

知退才能投好,LPGP可以用退出视角来思考整体投资行为。从最后一步向前推导,有了退出策略,才能有着清晰的投资策略和投后策略。而且这就直接影响到投后管理实际面临的压力和挑战,因为发展好的公司,投后管理的投入力度并不会那么大。

话虽如此,顺利退出和投后管理有着密不可分的关系。一支好的VC基金可以在给了资金支持的基础上,帮助portfolio公司按照既定目标发展,并给它们展示更广阔的天地,好deal不愁退出渠道。

标签:

您可能也感兴趣:

为您推荐

如新公司全员核酸检测结果均为阴性

大咖云集|司库体系建设指南深度解读!超多干货,周五见!

福利活动进行时:汇宝利助你轻松跨境转账

排行

- 腾龙股份股东王柳芳减持302.01万股 价格区间为14.81-15.90元/股

- 因个人资金需要 新泉股份实际控制人唐志华拟减持不超1124.54万股

- 信捷电气股东邹骏宇减持50万股 价格区间为60.41-67.50元/股

- 国家卫健委:湖北以30个省外新增病例17例

- 因自身资金需求 科森科技股东徐宁拟减持不超3.71万股公司股份

- 中公高科股东潘玉利减持50万股 价格区间为20-20.60元/股

- 多地患者治愈后“复阳” 对疫情防控提出新挑战 五大焦点权威解析

- “精诚合作,打赢这一仗!”

- 生态环境部:自1月20日以来全国已累计处置医疗废物12.3万吨 ...

- 承诺两年扭转乱象 银保监会加快推进意外险费率市场化改革 ...

精彩推送

- VC退出的风险和回报矩阵

- 新疆昌吉州将设立2000万元绿色产业投资引导基金

- 麻辣烫赛道再添一笔融资,「辣盘盘」完成千万元级A轮融资

- CRO涨跌浮沉

- 深圳市政府引导基金年度绩效考核

- 上新了“寻星计划”!八大数字科技产业项目云端开启投融之旅

- 年轻人玩植物,怎么舍得花五位数

- 龙江交通:股东质押股份2660万股用于融资担保

- 湘财股份:控股股东新湖控股质押5亿股用于股东经营周转

- 奥维通信副总裁陈素贤辞职:未持有公司股票

- 小马智行完成D轮融资首次交割,估值达85亿美元

- 爱旭股份副总经理林纲正辞职 未持有公司股份

- 海波重科:股东张丽减持29.6万股套现393.68万元

- 顶流能带动安踏吗?

- 河化股份:股东王进文、王翠莲合计减持366.12万股

- 1.48亿元!欣贺股份拟回购股份用于员工持股计划或股权激励

- 福耀玻璃公开发行3亿元短期融资券 发行期限为176天

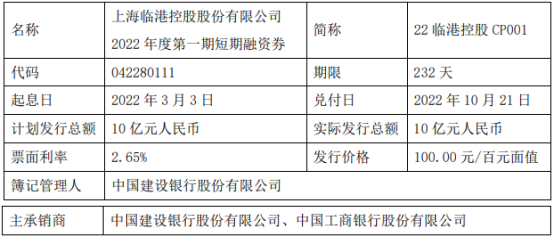

- 上海临港:发行10亿元短期融资券票面利率2.65%

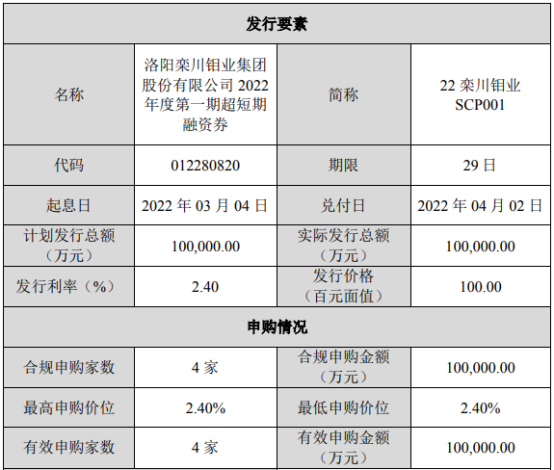

- 洛阳钼业:发行10亿元超短期融资券发行利率2.40%

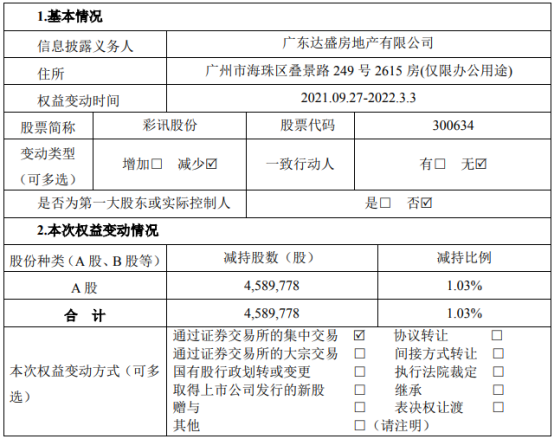

- 彩讯股份:股东减持458.98万股套现6659.77万元

- 雅化集团股东郑戎、张婷合计减持999万股套现3.32亿元

- 漳州发展:股东增持公司股份991.48万股 耗资约3519.76万元

- 快手、赶集、脉脉,在线招聘后浪来了

- 元宇宙生态平台「Oasis」获千万美元B轮融资

- 「玩美移动」将SPAC赴美上市,成为全球美妆时尚科技第一股

- 抄底B站,你得想好这3个问题

- 投资界24h | 碳中和产业基金首期45亿落地;微软以 197 亿...

- 「思为科技」完成数亿元C轮融资,系房地产营销SaaS赛道最大单...

- 百胜中国做不好中餐?

- 「元气家族」获千万级天使轮投资,险峰长青独家投资

- 「YOUNGMAY样美」获数千万Pre-A轮融资,梅花创投领投

- 爱奇艺补血,龚宇迎来应急钱

- 李佳琦「爆了」

- 浪胃仙与合伙人闹掰,这次,我站MCN

- AI四小龙:长期价值与虚拟价值的摇摆不定

- 极兔放弃内卷,去做国际快递巨头

- 谁在逼拼多多押注短视频

- 比亚迪变阵,「蔚小理」接招

- A岛沉没,净土难寻

- 这届女生,开始拒绝「粉红税」

- 拼命刷题、实习两年,我通过校招进大厂

- 美图公司发布六款新品,为生活、工作场景提供全方位的影像Saa...

- 外卖降佣,餐饮「过冬」

- 95后、00后创业年入千万过亿,靠谱吗

- 40年间,「国货」如何崛起

- 这个300亿的硬科技赛道,清华创业者占据半壁江山

- 南阳焦桐添富私募股权投资基金成立,注册资本4.7亿元

- 奥然生物完成数亿元人民币C轮融资,晨兴创投领投

- 汇宝利助力海外用户 跨境汇款一键直达

- 拆迁律师团「异地捞金」,已经成了一股暗流

- 消失的「打星」

- 最冷春招击碎求职者大厂梦

- 贵州省贵阳市工业发展基金2022年度第一批子基金管理机构公开...

- 45岁叶国富,追不上年轻人

- 阿里没了旺旺,丢了社交

- 「楚航科技」完成1亿元B轮融资,创世伙伴资本(CCV)独家领投

- 「Voilà!」完成千万级融资,创新工场领投

- 打工不赚钱、创业还赔本,我在新消费经历「水逆」

- 市值一年蒸发70%,名创优品得想想新法子

- 「金三银四」,招聘平台蠢蠢欲动

- 芯享科技获数亿元A+轮融资

- 安徽合肥关于公开征求「合肥市种子基金管理办法」意见的公告

- 起拍楼面地价2534.41元/平方米!东湖高新区将出让两宗地

- 进击的 Shein:在亚马逊的地盘,再造一个万亿淘宝

- PE收购中,助力增长的四种类型

- 别看不上4亿中国蓝领

- 当猫拼来敲工厂门

- 罗永浩要做直播界新东方,薇娅借「蜜蜂」试探复出?

- Keep VS Peloton:烧钱IPO,健身无巨头

- 「格陆博」完成2亿元B++轮融资,深耕汽车线动控制系统

- 新能源车企卖保险,「瓜分」车主

- 如何判断年份酒的真实年份?标注规范有望迎来新的升级

- 统计局:2月份中国制造业采购经理指数(PMI)为50.2%

- 国家统计局:2021年我国人均国内生产总值80976元

- 重估爱奇艺

- 重磅!制造业中小微企业可延缓缴纳部分税费

- 「应世生物」完成5000万美元B轮融资,加速推进全球创新临床管...

- 「优纳斯生物」完成2000万元A轮融资,中科海创独家投资

- “东数西算”工程全面启动:产业布局“大手笔”频出

- 后薇娅时代,李佳琦上演独角戏?

- 教育部:31种新专业纳入高校本科专业目录

- 解决“城市看海”问题!北京规划构建2小时交通圈

- 大连:一季度实现“开门红”跑出经济增长“加速度”

- 一支除皱针撑起的千亿市值

- 开户激增50%!湖北碳市场迎来交易热潮

- 集装箱不再跑“冤枉路”!湖北自贸区开通中越班列

- 春回大地 沅陵打造中药材百亿产业开发全产业链

- 最高法:七日无理由退货制度3月15日起施行

- 居家健身,挣「非健身用户」的钱

- 强制下载APP?工信部:坚决纠正存在的问题

- 养老院漂流记

- 重磅!北京大力推进老旧设施消隐改造更新

- 总投资3749.42亿元! 贵州一季度开工重大工程项目907个

- 钠离子电池新锐「众钠能源」完成新一轮融资,碧桂园创投独家领投

- 熙软科技完成超亿元B轮融资,泰康人寿领投

- 剧本游戏品牌「剧元科技」获千万级天使轮融资

- 波奇宠物22财年Q3财报:营收3.3亿,毛利率同比提升520个基点

- 哔哩哔哩2021年Q4及全年财报:全年营收194亿元

- 热辣滚烫的百亿生意

- 这届猫狗一年吞掉1300亿

营业执照公示信息

营业执照公示信息