汽车和汽车零部件行业:行业底部已现 一线自主将获得更多增量机会 首购需求释放,经济型车或率先回暖

摘要

据中汽协,2月汽车批发销量同比降79%。

乘用车/商用车销量分别下降82%/67%;新能源汽车2月销量1.3万辆,同比下降75%。经销商线下活动暂停,车企不考核提车指标,物流受阻等多重原因导致批发量异常偏低。3月上半月零售加速回暖,主要是2月刚需被延迟释放,若4月末解除疫情,预计车市5月恢复正常。

首购需求释放,经济型车或率先回暖:

2月自主品牌份额大幅提升,主要是春节前后是经济型车季节性购买高峰。1-2月,前三,前五,前十车企市占率均提升,显示尾部企业在行业低迷期面临更大洗牌压力。蝴蝶效应显现,后续可能出现部分车型库存不足现象,近期有媒体报道宝马因订单推迟生产酝酿终端优惠收窄或涨价。

政策面预期偏乐观:

乘联会近期将全年汽车零售量增幅下调9个百分点,中汽协亦呼吁国家层面出台如调整双积分考核,延缓国六,优化并延续新能源车补贴,放开限购,出台汽车下乡,小排量车购置税调整,促二手车流通等政策来稳汽车消费。近期车企多措施并举度难关,向经销商输血+促销强份额+调薪降本。

投资建议:

一线自主会获取更多增量机会。我们认为3月汽车终端复苏较快,主因是疫情推迟的刚需释放。上半年行业盈利将普遍承压,结构上我们认为一线自主由于车型丰富,价格带宽,资金实力雄厚,会获取更多增量机会,推荐长城汽车,关注吉利汽车,日系德系份额稳步向上,推荐广汽集团。大众,通用等传统车企大力转向发展新能源,欧洲政策力度大,特斯拉国内上牌量稳步上升,新能源产业长期趋势向好,年内政策预期乐观,销量前低后高,强烈推荐当升科技,推荐新宙邦。

风险提示:

海外疫情蔓延风险。汽车刺激政策不达预期。传统车企加快电动化步伐,竞争激烈造成企业盈利能力下降的风险。技术路线仍在变革期,技术风险逐步凸显。

01

2月汽车批发销量同比降79%

据中汽协,2020年2月汽车批发销量31万辆,下降79.1%;其中乘用车2月销量22.4万辆,下降81.7%;商用车 2月销量8.6万辆,下降67.1%;新能源汽车:2020年2月销量1.3万辆,同比下降75.2%。

由于春节以来的疫情形势急剧严峻,经销商线下渠道几乎处于暂停状态,因此各车企从考核指标、资金保障、物流调剂、优化销售服务流程等方面出台政策稳定经销商运营。由于厂家库存低、交通物流受阻、经销商复工率和客户到店率仍处在低位,加之2月厂家不考核经销商销量,经销商进货积极性也不高,因此2月厂家批发异常偏低。

3月上半月零售加速回暖。本应于2月释放的需求被延缓,3月上半月的零售有加速回暖迹象。假设4月末解除疫情,预计3-4月的车市缓慢回暖,5月恢复正常。

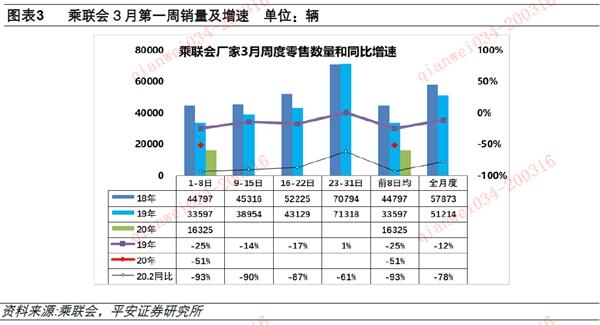

据乘联会数据,3月第一周(1-8日)的乘用车市场零售表现较强,第一周日均零售16325辆,同比增速下降51%,第一周销量总体较2月份恢复明显。未来将逐步回暖。

首购需求释放,经济型车或率先回暖

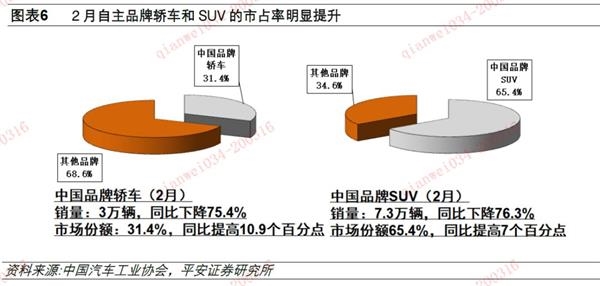

2月份,自主乘用车品牌销量11.8万,市占率为52.6%,同比提升9.7个百分点,其中轿车销量3万辆,市占率为31.4%,同比提升10.9个百分点,SUV销量7.3万辆,市占率为65.4%,同比提升7个百分点。

2月份市占率大幅提升的原因可能是绝大部分在疫情期间的购车者是首购人群,多数会选择性价比相对更高的自主品牌,疫情会延迟增换购需求。如上汽通用五菱终端销量回升较快,3月2日销量超4000台,预计3月终端零售有望超1月。

行业集中度进一步提升。1-2月,汽车销量排名前十位的企业集团销量合计为204.0万辆,比上年同期下降40.6%,前十车企占汽车销售总量的91.2%,高于上年同期2.1个百分点。行业低迷期,竞争更加激烈,尾部企业面临更大压力。

蝴蝶效应显现,后续或出现部分车型库存不足情况:

华晨宝马供给不足,将导致终端提价。华晨宝马沈阳工厂原有 1 月和 2 月配额订单推迟到 3 月和 4 月份生产,部分原定 3 月和 4 月配额订单,需要从系统中取消生产计划。受影响的车型包括国产 1 系三厢版、国产 3 系长轴版、国产 5 系长轴版、国产 X3 车型,这几款国产车型占宝马中国销量的六成左右。这已导致部分车型终端加价销售,虽然加价对整车厂和经销商有利,但整车厂减产导致单车制造费用提升,对公司或将利大于弊。

03

政策面预期偏乐观

近期乘联会将2020年汽车零售量由2019年末的增1%调整为下滑8%(前提是国家层面没有强有力刺激政策)。

从目前车企动态看,一方面要向经销商输血,一方面推出促销政策抢占疫后复苏期的市占率,对内则采取降薪等降本措施以度过难关。

针对疫情对行业的负面影响,中汽协呼吁,在消费端、市场端,政府须尽快出台政策给予支持。

投资建议:一线自主会获取更多增量机会

我们认为3月汽车终端复苏较快,大部分原因是由于疫情推迟的刚性需求释放。

中期我们认为部分首购潜在需求群体收入预期承压,一方面是疫情导致的部分受影响较大的行业从业者收入受损,一方面是海外疫情逐步蔓延导致的金融及经济层面的连锁反应。

政策端,部分城市已率先拿出真金白银进行补贴,但国家层面的刺激政策还未现,新能源汽车补贴政策调整亦尚未落地,我们判断疫情结束后如果汽车消费快速复苏,则政策面刺激力度有限,如果疫情结束后汽车消费继续低迷,则刺激政策力度可能加大,政策偏向于支持新能源汽车,支持旧车置换,支持首购需求等。

从业绩面看,上半年行业盈利将普遍承压,但二级市场已有所预期。我们认为目前阶段,结构变化应是投资者关注的重点。如我们分析,疫情只是加快了行业结构变化的节奏,并未改变行业发展的方向,结构上我们认为一线自主品牌获得增量机会更多,一方面他们产品系列涵盖价格带较宽,可能成为经济型首购车辆的首选品牌,另一方面资金实力雄厚,能灵活出台价格刺激政策抢占份额。合资品牌方面依然是日系、德系份额持续提升趋势。

新能源汽车方面,依旧维持2020年前低后高的判断,但由于疫情全球扩散和油价暴跌的影响,全年销量或将低于预期。疫情结束后,to B市场维持增长的判断,包括出租车和移动出行市场;to C市场主要受限购政策、补贴和油价等多因素影响,目前看,限购城市增加指标和油价下降对新能源汽车的销量有抑制作用。中长期看,产品力和品牌力依然是影响新能源整车行业格局的最主要因素。

如上分析,我们认为一线自主,如长城汽车,吉利汽车会获得更多增量机会,合资方面最看好日系、德系份额提升,推荐广汽集团。

新能源汽车2月动力电池装机量下滑超70%但长期增长趋势不变,新能源政策拖底力度大概率加强,特斯拉上牌量稳步提升将带动新能源车私人消费,欧洲电动车政策支持力度大,1-2月份主要国家电动车注册量和渗透率大幅增长。通用汽车收缩产能版图后于近期发布全新电动平台和最新的新能源计划,且发布最新模块驱动系统。特斯拉自产新型电池将带来新的电池技术和材料体系;宁德时代与哪吒汽车合作推动CTP技术的量产落地;通用与LG合作推出新电池,显著降低电池成本。龙头企业的技术进步将给具有技术积累和在相关领域重点布局的材料企业带来业务增量机会。强烈推荐具备技术优势的高镍三元正极材料龙头企业当升科技,推荐在新型添加剂领域具备深厚技术积累的电解液龙头新宙邦。

05

风险提示

1、海外疫情蔓延风险。近期国内疫情得到有效控制,但海外市场开始蔓延。若海外疫情中短期内没有办法得到有效控制,可能导致出口占比较大的整车或零部件(电池材料)企业受到影响。

2、汽车刺激政策不达预期。疫情的持续引发中央和地方政府放宽汽车消费的限制、加大对汽车消费的刺激,佛山市出台政策,对消费者购买新车给予补贴;广州发布新政,购买新能源汽车补贴1万元,购买“国六”标准新车给予3000元补助。短期内汽车消费对政策的依赖性较强,如果后续刺激政策不达预期或者出台刺激政策的城市有限,将显著影响汽车销量的复苏。

3、传统车企加快电动化步伐,竞争激烈造成企业盈利能力下降的风险。特斯拉第100万辆新车下线,大众汽车计划投入330亿欧元布局电动化,通用汽车在2025年前投入超过200亿美元用以开发电动汽车和自动驾驶汽车。海外的传统一线车企加快在电动车领域的转型和布局,未来也将规划多款车型上市,将给国内的主机厂商带来较大的竞争压力。若不能提升产品力和品牌力,国内企业将面临销量下滑、盈利能力下降的风险。

4、技术路线仍在变革期,技术风险逐步凸显。特斯拉将在上海工厂引入无钴电池,后续还将自产新型电池;宁德时代CTP电池包锁定新客户。龙头企业的技术选择具有示范效应,电池技术路线的快速转换可能带来固定资产大量减值的风险,预期回报率较不稳定。正极材料和电池环节的技术迭代速度较快,如果不持续投入研发,有可能被后续企业弯道超车。

标签:

您可能也感兴趣:

为您推荐

军队抽组医疗力量承担 武汉火神山医院医疗救治任务

同马来西亚总理马哈蒂尔通电话 创造更多合作成果,造福两国和两国人民。

构筑起疫情防控的严密防线

排行

精彩推送

- 阿根廷媒体:中国投资给拉美带来更多可能|每日简讯

- 环球快资讯丨马光远呼吁,不要限制富人消费!但敞开消费有助...

- 当前要闻:上海:端午假期线下消费支付金额约180亿元 住宿业...

- 消息!如何防止经济增长实际速度低于潜力

- 阿根廷媒体:中国超越欧洲,成为南方共同市场的最佳选择-环球...

- 天天亮点!经济恢复靠的不是自律:经济的内生力从哪来?

- 消费复苏,这个端午不太冷 环球关注

- 环球通讯!冲刺两万亿,中部第一城向东“补课”

- 【环球时快讯】(经济)中国—东盟自贸区3.0版第三轮谈判在云...

- 坪地街道开展主题游园会暨安全月宣传活动 全球看热讯

- 工信部:1—5月我国软件业务收入43238亿元 同比增长13.3%|天天快讯

- 城市迎来“变局”!中国不少“县城”或逐渐萎缩,这意味着什么?

- 工信部:1-5 月我国软件业务收入 43238 亿元,同比增长 13.3%_每日快播

- 你敢信吗?普通人有多少存款才算是富人呢?银行内部人给出答...

- 乘联会:预计6月乘用车零售183万辆,新能源汽车同比增长26%

- 中国人民大学报告:预计上半年中国经济增长6.2% 每日快播

- 【焦点热闻】全球财经连线|专访中国意大利商会会长保罗·巴...

- 天天关注:这个端午 太火爆了!|檀几条

- 【世界新视野】成都端午消费掀“热浪” 31家重点商贸零售企...

- 一组数据看热度 假期消费亮点凸显经济发展活力

- 当前热门:支持104所乡村学校,资助313名乡村教师,“为梦想...

- 5月银行间货币市场成交共计170.7万亿元,同比增37.8%

- 全力拼经济,成败在民企!

- 如果你的存款高于“这个数”,就超过大多数家庭,成为“富人”!

- 广东高考志愿28日起填报,专家建议结合兴趣爱好锁定专业范围

- 世界视点!财政支持,名单公示!涉及寿县多家单位

- 江小涓:民企对高质量发展至关重要,“两个毫不动摇”是高度...

- 13省市公布2023年GDP预期,或影响明年经济形势|世界热讯

- 香港竞争力下跌?港财政司司长:香港今年经济增长靠消费和旅游

- 半数以上省份GDP增速预期超过5%,经济目标有哪些?

- 世界新消息丨疯狂建高校,这一轮中部大省赢麻了?

- 视讯!中国科幻崛起2023:拆解20部待播项目

- 环球看点!年赚4241亿,比亚迪成了特斯拉最恐怖对手

- 陈思诚总能吃到红利-全球关注

- 广东高考志愿如何填报?省教育考试院支招“五要看”:看成绩...

- 网红迁徙,主播涌向东南亚|当前短讯

- 诺贝尔经济学奖得主拉尔斯:气候变化不确定性深刻影响社会经...

- 世界滚动:端午消费依旧“克制”?有机构建议每人发1000元特别国债

- 快播:工信部:1-5月份我国软件业务收入43238亿元,同比增长13.3%

- 1.22亿元,增长26.29%!昌平端午假期消费成绩单来了_环球即时看

- 1.22亿元,增长26.29%!昌平端午假期消费成绩单来了

- 中广核海外可持续发展报告发布|全球微速讯

- 【世界速看料】全球首创“免加水”净地站亮相深圳

- 工信部:前5月软件业利润同比增12.2%

- 信用卡全部逾期有什么后果?信用卡逾期记录能自动消除吗?

- 房贷延期可以提前还款吗?房贷逾期多久会被告上法院?

- 网贷延期能办提前还款吗?网贷延期自己办理要准备什么资料?

- 网贷延期是真实存在的吗?网贷延期必须委托机构办理吗?

- 信用卡停息挂账是什么政策?停息挂账个人申请步骤是什么?

- 世界观点:展现开放经济强大活力 2023浙江开放指数正式发布

- 今日快讯:高培勇:宏观政策要坚持“挤牙膏式”扩张,稳预期...

- 保定!河北省排名第二!二线城市!_独家焦点

- 信用卡逾期还款困难怎么自救?信用卡停息挂账如何申请?

- 房贷没能力还款要怎么应对?房贷延期个人申请要怎么做?

- 欠信用卡8万要主动联系银行吗?欠信用卡8万能办个性化分期吗?

- 房贷逾期要怎么协商延期?房贷延期需要交首付款吗?

- 1—5月全市规模以上工业增加值增长4.5%_新资讯

- 信用卡逾期后要怎么补救?信用卡逾期产生后果有哪些?

- CVPR最佳论文奖首次给了自动驾驶|每日资讯

- 全球观焦点:物流狂徒极兔急需IPO的续命钱

- 当前速看:广东高考7月9日开始录取

- 热门看点:鉴媛运动终于轮到了骑行

- 国产漫画大逃杀

- “针对日本不友好行动的反制措施之一”:普京签署法令 今日热门

- 环球报道:瑞幸9.9卖「昆仑煮雪」,怎么冒犯到卖498的观夏香水了?

- 洗衣液 vs 洗衣粉你真的知道它们的区别吗 今日精选

- 宁吉喆:当前微观主体生产经营困难较大,把握三季度加大宏观...

- 环球消息!深圳家长绣精美鞋垫为孩子中考加油

- 沙漠边缘的小县城,年入20万的骑手找到另一种女性独立

- 互联网围剿知乎脉脉匿名区-环球要闻

- 618电商启示:内容不死,但货架常青

- 明确164项重点工作 商务部印发《自贸试验区重点工作清单(20...

- 这个端午,故宫跟拍有多疯狂?

- 环球观点:再添强势专业,华中科技大学在粤招生好消息来了!

- 环球速读:「特斯拉杀手」入华

- 首次发布!湖北工地红黑榜来了-环球热文

- 资讯:什么是烟雾英语怎么读_什么是烟雾净化器

- 【共探高质量发展新脉动】砥砺前行:促进海洋经济高质量发展

- 环球微动态丨2023年前5个月天津口岸进出口同比增长8.4%

- 广东高考志愿填报6月28日开始|当前快报

- 世界快报:“Meet the World Around”在深留学生菁英交流营开放报名

- 简讯:湖南还是河南,谁更有潜力?

- 江西进出口总额:九江成黑马,南昌居次|焦点日报

- 端午假期北京实体消费同比增长近三成

- “中产阶级”及格线出炉:全中国只有3320万户,只有4种家庭达标

- 报道:618集成厨电总结:一面是“混战”,一面在“进击” |...

- 全球今亮点!格莱美发布新规:禁止纯AI生成的作品参评

- 工业增长态势强劲!济南1-5月规上工业实现增加值同比增长11.7%

- 瑞幸库迪打9块9价格战,我的咖啡店成了「炮灰」|环球观速讯

- 世界即时看!ChatGPT也涨不动了

- 中建二局举办“安全生产月”推进会 当前要闻

- 当前视讯!贾跃亭的「前搭档」,拿下了400亿投资

- 马云回归,淘宝还有机会吗?

- 当前关注:江苏13市2022工业利润排名:常州领先,宿迁接近徐...

- 时讯:在国内存款有1000万以上的人,有多少呢?

- 深圳宝安:增强文化软实力 夯实发展硬支撑

- 全球播报:中国最富裕的10个城市:江苏为何落后?

- 全球微速讯:中国领跑新兴国家清洁能源投资

- 高考志愿填报文娱专业的人后来怎么样了? 天天消息

- 世界热议:中汇会计师事务所李海臣:注册制下企业IPO实操指南

营业执照公示信息

营业执照公示信息